关门风险:基本面噪音的放大镜

关门威胁并非市场的新鲜面孔,但此次叠加就业数据延误的潜在冲击,却让美联储的“软着陆”叙事蒙上更浓厚的阴影。民主党与共和党在联邦医疗支出议题上的僵局,已导致临时支出法案在参议院受阻,白宫会议后各方领袖离场无果,副总统万斯的表态更是直指“正走向关门”。知名机构分析指出,若关门成真,每周可能拖累GDP增长0.1%,这将直接放大政策不确定性,影响美联储对通胀与就业的权衡。交易者们普遍担忧,就业报告的推迟将制造“美联储盲飞”时刻,模糊降息路径的清晰度。

从散户层面看,讨论高度实时且情绪化。一位活跃交易者指出,黄金在触及3830.50美元后暂缓脚步,若今晚协议意外达成,金价易现回调;反之,关门确认将驱动新高,纯属新闻面主导。另一位持类似观点的用户强调,关门加剧不确定性,美元走弱叠加美联储鸽派预期,将利好黄金短期上行,但需警惕全球风险的连锁反应。还有交易者直言,美国“缺零花钱”的混乱局面,正让投资者神经紧绷,推动黄金买入情绪升温。期货市场甚至出现熔断,金价一度破3820美元,受关门与关税言论的叠加影响。这些散户视角,捕捉到了市场低流动性下的政策冲击准备,历史如2018-2019关门期,类似模式曾引发先抑后扬的波动。

机构声音则更注重深层传导。一位前知名投行经理的分析显示,黄金小幅上涨源于交易者对关门延误就业数据的权衡,这模糊了美联储路径,但金价年内屡创新高,仍得益于央行需求和降息驱动。另一份报告强调,关门若落地,股市波动有限(标普500仅0.3%),但黄金或破2700美元/盎司,早盘虽小幅回落,失败谈判仍支撑避险需求,分析师看好央行买入和资金流入维持上行趋势。这些观点逻辑上衔接紧密:关门不是孤立事件,而是放大全球“债多金少”失衡的催化剂,美债收益率的波动,正悄然将资金推向黄金作为“反债武器”。

美债收益率:转折预警下的通道考验

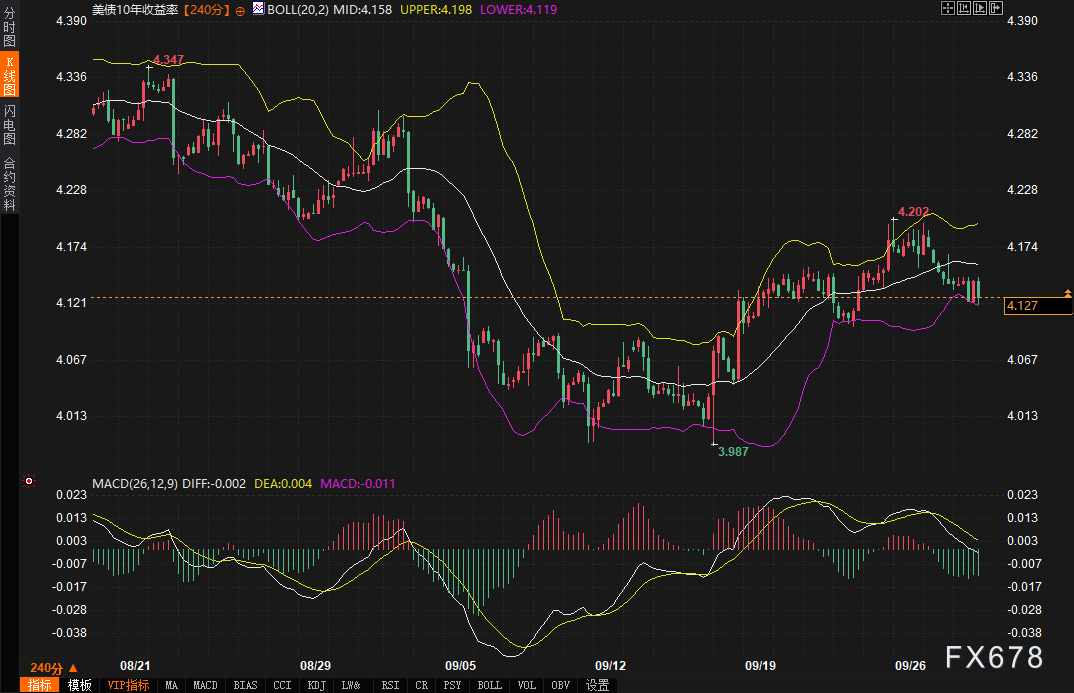

转向10年期美债收益率的240分钟图,当前报价4.127%正经历小幅回落整理,触及4.202%前高后,价格已跌破布林带中轨4.158%,逼近下轨4.119%的支撑强度。这反映了短期动能从强劲上行转为偏弱整理,市场在前期快速拉升后的技术修正中,寻求新平衡。

MACD指标进一步印证这一逻辑:DIFF线(-0.0002)与DEA线(0.0004)极度接近零轴,DIFF已下穿DEA形成微弱死叉,绿色动能柱初现,表明多头动能耗尽,处于转换临界。价格跌破中轨并测试下轨,与指标的死叉形态高度一致,共同指向下行压力增大。若基本面因子如鸽派言论或经济数据不及预期介入,将强化这一技术信号。阻力区间锁定在4.158%-4.174%,前者为中轨与前期小平台交汇的多空转换位,后者则是回落前震荡高点;在偏空结构下,此区间或成短期强压。支撑则聚焦4.098%-4.119%,下轨4.119%为直接考验,4.098%为近期回调低点,形成关键平台。

盘中需留意MACD双线是否持续向下发散远离零轴,这是下行确立的信号;收益率在4.119%的反应,若有效跌破,将警惕向更深回调。整体而言,收益率处于转折预警型态,短期由多转空,布林带下轨支撑失败的风险,正考验债市的韧性。历史关门期,美债曾现类似闪崩,但近期报价的整理,更多反映市场对政策噪音的消化,而非趋势逆转。

黄金走势:债市传导中的避险轮动

现货黄金的240分钟图则展现鲜明对比,报价3815.56美元/盎司,沿布林带上轨攀升后创3871美元前高,当前仍高于中轨3786.71美元和下轨3704.68美元,K线实体稳居均线与中轨上方,典型趋势延续结构。这波强势并非单纯避险驱动,而是债市传导的独特效应:当美债收益率飙升时,黄金的beta系数易从0.3升至0.8,预示跨资产轮动,交易者常忽略这一“反债武器”角色。

MACD指标强化了这一判断:DIFF线(15.11)与DEA线(21.22)均在零轴上方开口向上,红色能量柱虽略缩短,但多头排列稳固,与价格在上轨的强势上涨完美契合。指标与价格同向运行,暗示上涨动能健康,未见破坏迹象。基本面融合中,地缘不确定性与美元实际收益率变动,是黄金坚挺的支撑;关门风险放大美联储路径模糊,正将避险资金从债券转向贵金属,结构性失衡下,这或重塑2026年黄金ETF流入格局。

阻力区间预判3871-3900美元,前者为前期高点直接挑战,后者心理关口待破。支撑则在3786-3800美元,中轨3786.71美元为趋势生命线,3800美元整数位心理支撑,此区多头须守。盘中关注MACD顶背离或死叉早期警示,价格在3800美元的表现,若稳定上方,惯性延续概率更高。不同于常规黄金分析,此轮聚焦债市传导:收益率下行压力增大,将进一步抬升黄金的相对吸引力,轮动地图中,短期上行惯性未尽。

历史关门vs.黄金表现的对比,也印证这一逻辑:过去事件中,黄金往往在债市波动后反弹,近期3848美元高点,正是避险回归的实时足迹。散户与机构共识下,关门确认或推升金价新高,但需警惕全球风险的干扰。

未来2-3日盘面展望

展望未来2-3日,美债收益率或延续整理偏弱格局,若关门午夜落地并延误就业报告,4.119%下轨支撑面临考验,下行通道可能打开至4.098%平台,MACD死叉发散将加剧波动;反之,意外协议或短暂回弹至中轨4.158%。整体,债市转折预警型态主导,政治噪音的消退速度,将决定收益率是否重返上行轨道。

现货黄金则有望借债市传导维持强势,布林带上轨惯性下,3871美元阻力若突破,3900美元关口可期;支撑3786美元中轨不破,上行结构稳固。beta系数升温的轮动效应下,避险资金流入或推升金价测试新高,但全球风险的变量,仍需留意MACD背离信号。短期盘面,黄金的“反债”角色将更显突出,结构性失衡的延续,或让这一轮避险回响余波绵长。

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。

MyFxTops邁投財經

MyFxTops邁投財經