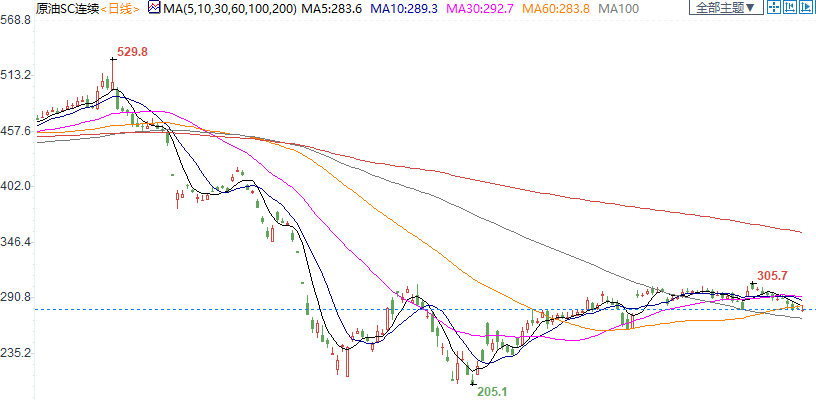

周三(8月5日)上海原油价格下跌。主力合约2009,以280元/桶收盘,下跌2.3元,跌幅为0.81%,创七周新低。美国最新的新冠疫情救助计划在国会遇阻,以及可能需要进一步宽松货币政策的前景推动美国公债收益率下降,美元兑离岸人民币创近五个月新低,这令国内INE原油承压,摩根大通资产管理亚洲首席策略师Tai Hui表示,鉴于新冠疫情带来的冲击,无法保证美国经济的表现会优于欧元区及日本。投资者对于疫情结束经济恢复前景的信心仍然不足,市场因而也正在观望本周稍后的美国系列就业数据来对油价走向进行进一步研判。

但油市也存一些利多因素,知名金融博客零对冲表示,由于经济刺激计划的希望起起落落,此外贝鲁特的大规模爆炸引发了对该地区未来有更多不稳定的担忧;API原油库存连续第二周大幅减少,汽油库存降幅也超过预期,Price Futures Group分析师Flynn表示,因有关美国原油库存可能大幅减少的传言开始流传,油价将再度拒绝接受40美元/桶以下的区间。几位知情人士称,沙特阿美将推迟到本周晚些时候或下周初公布9月原油销售的官方价格。

期货合约和成交情况一览

上海国际能源交易中心成交情况 2020年8月5日(周三)

交易综述与交易策略

上海原油价格下跌。主力合约2009,以280元/桶收盘,下跌2.3元,跌幅为0.81%。全部合约成交149330手,持仓量减少1661手至132195手。主力合约成交97875手,持仓量减少2094手至50913手。

交易逻辑:离岸人民币创近五个月新高,且美国经济复苏不给力。

支撑位:美油35关口获支撑;INE原油250关口存支撑。

阻力位:INE原油300关口存阻力;美原油45关口阻力强劲。

交易策略:短线基本面多空各有,空头建议背靠310做空,多头建议背靠260做多。

中国及海外消息

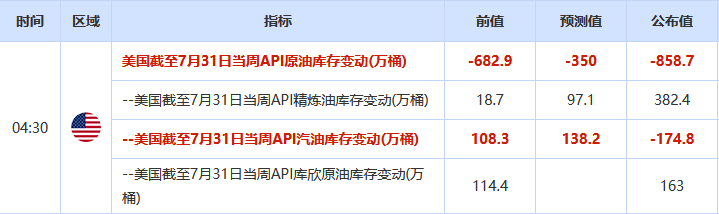

【API报告:美国上周原油库存减少860万桶至5.2亿桶。美国上周原油进口增加12.3万桶/日】

美国至7月31日当周API原油库存-858.7万桶,预期-350万桶;美国至7月31日当周API库欣原油库存+163万桶;美国至7月31日当周API汽油库存-174.8万桶,预期+138.2万桶;美国至7月31日当周API精炼油库存+382.4万桶,预期+97.1万桶。

【马拉松石油将使两家炼油厂无限期闲置】

① 马拉松石油公司近期表示,将无限期地闲置两个炼油厂,将它们改造成码头和可再生柴油厂;

② 马拉松石油公司表示,7月31日,我们通知马丁内斯和盖洛普炼油厂的员工,我们将无限期地闲置这些设施,不打算重启正常运营。作为这些变化的一部分,马丁内斯将被改造成一个终端设施;

③ 马丁内斯炼油厂的产能为16.6万桶/日,盖洛普炼油厂的产能为2.6万桶/日。今年4月,由于全球大多数国家为应对疫情而实行了全国禁闭,导致燃料需求大幅下滑,这导致两个炼厂遭到了搁置;

④ 马拉松石油公司表示,即使进行了转型,这一举措也将意味着裁员,因为无限期闲置意味着这些炼油厂的大多数工作岗位将不再需要,我们预计将在10月份开始分阶段裁员;

⑤ 炼油商近来承受了很大压力,分析师警告称,鉴于燃料需求的最新趋势,全球炼油产能过剩。由于需求前景仍然悲观,其中一些产能将需要关闭或转换;

⑥ Wood Mackenzie在最近的一份报告中称,许多炼厂可能会破产,除非它们适应新的现实。该报告指出,更综合性的炼厂将比其他炼厂表现更好。

【中国7月财新服务业PMI差于预期】

财新智库高级经济学家王喆表示,7月制造业和服务业同步恢复趋势未变,制造业的恢复更为稳健。外需与就业却仍不乐观,海外疫情的反复令出口继续承压。就业问题仍是重中之重,“需求扩张、生产扩张、就业收缩”的组合已经连续数月出现。就业的持续改善需要企业有更长时间和更强的信心度。

财新网:由于预期随着疫情管控措施放宽,经营活动会延续复苏态势,7月服务业乐观度升至2015年4月以来最高,制造业乐观度较上月小幅回落,但仍处于较高水平;企业普遍反映,随着经济持续从疫情中恢复,市况得到改善。受外需拖累影响,服务业新出口订单指数重回收缩区间。不过,在制造业订单继续上升的支撑下,综合新订单指数录得2011年初以来最高,综合新出口订单总量降幅收窄。

【中国民航局数据显示,自6月以来,旅客出行需求较前期明显提升,航班恢复形势持续向好】

6月,民航共保障各类飞行32.5万班,日均航班量10820班,日均环比上升14.1%;共完成旅客运输量3073.9万人次,增速较5月回升10.2个百分点。7月,共保障各类飞行37.0万班,日均航班量为11941架次,日均环比增长10.36%;共完成旅客运输量3699.56万人次,环比增长20.35%

【OPEC+补偿性减产执行乏力,可能打击供需平衡前景】

① 尽管沙特和俄罗斯积极履行减产缓解了市场对供应过剩的忧虑,但是眼下市场关注的是伊拉克等未达标产油国的减产情况;

② OPEC+文件显示,8-9月OPEC将减产770万桶/日,伊拉克及其他产油国补偿性减产84.2万桶/日。这将抵消OPEC+缩减减产规模的部分影响;

③ 但是调查显示,伊拉克和尼日利亚在合规方面近几个月都很落后,在提高执行率也没有取得多大进展。调查发现,伊拉克和尼日利亚在7月没有进一步减产,而伊拉克则增加了出口;

④ 同时OPEC放松减产的时机与世界许多地区重疫情二次蔓延相吻合,包括世界最大的石油消费国美国,这可能会阻碍石油需求的复苏;

⑤ 荷兰国际集团(ING)策略师帕特森(Warren Patterson)和姚文宇(Wenyu Yao)表示,投机者似乎对需求复苏越来越紧张,今年下半年需求复苏的过程比市场预期的要缓慢得多。他们说,需求出现停滞之际,市场已经开始看到供应回升。

【俄罗斯7月原油产量同比下降16%】

① 尽管7月OPEC+产量增加97万桶/日,且俄罗斯产量略有增加,但是总体而言该国在减产合规上仍表现良好;

② 俄罗斯政府数据显示,7月俄罗斯石油公司的抽油量比去年同期减少了16%;

③ 根据每公吨石油7.33桶的转换率,俄罗斯7月份的平均日产量为3963万吨,等于935万桶/日,略高于6月的平均水平932万桶。俄罗斯石油部标表示,这一生产率符合俄罗斯对OPEC+减产协议的承诺。

【中物联:7月份中国仓储指数创8个月以来新高】

中国物流与采购联合会4日发布的数据显示,7月份中国仓储指数为53.5%,较上月上升2.8个百分点。各分项指数中,新订单指数、业务量指数、设施利用率指数、期末库存指数、企业员工指数及业务活动预期指数较上月有所上升,主营业务成本指数与上月持平,其余指数有所回落。由21类商品组成的期末库存指数为54.5%,较上月上升6.7个百分点至荣枯线上,反映出整体库存水平有所上升。

【俄罗斯石油开采速度重返世界第二位】

①根据俄罗斯能源部、美国能源部信息署以及OPEC报告,俄罗斯5月份采油水平恢复到了世界第二的位置;

②根据俄罗斯联邦能源部网站数据,俄罗斯5月份生产了3974万吨石油,相当于940万桶/日;在减产协议生效首月,俄罗斯重新成为世界第二大产油国,与位居第一的美国仅有60万桶/日差距

【二季度英国石油公司净亏损168亿美元】

① 据CNBC报道,英国石油公司于当地时间4日公布了二季度财报。该公司二季度净亏损168亿美元,其中包括109亿美元的一次性开支,主要是因油价暴跌而减记多个项目的价值;

② 扣除一次性项目后,英国石油公司二季度基本重置成本亏损为67亿美元,而上年同期为盈利28亿美元;

③ 此外,英国石油公司还宣布将本季度股息减半至每股5.25美分,而今年前三个月的股息为每股10.5美分 (央视财经)

【几位知情人士称,沙特阿美将推迟到本周晚些时候或下周初公布9月原油销售的官方价格。决定官方售价的会议计划周二举行,该公司通常在每月的5号发布官方售价,此次推迟可能是受今日刚结束的沙特公共假日开斋节影响】

机构观点

【华泰期货:中国成品油出口恢复,新加坡汽油裂解价差承压】

中国此前超买原油对市场产生的影响并非完全体现在透支了未来原油采购需求上,目前产生的负反馈还包括了成品油出口,8月份国内主营炼厂汽柴油出口计划量247万桶,其中汽油105万吨,柴油132万吨,汽油出口同比增加近30%,两者合计同比增加约4%,中国成品油出口的恢复另目前本就疲弱的亚太成品油市场雪上加霜,目前新加坡92号汽油对布伦特裂解价差再度跌至负值区间,近期石脑油裂解价差也大幅回落,这会使得亚太其他地区的炼厂利润再度恶化,从而对炼厂的开工率以及原油采购产生抑制。

【美国原油生产商最大规模资产减记!资产减值损失合计480亿美元,创5年最大单季调整】

① 3月-4月期间,油价暴跌导致原油生产商的营收和已探明储量的估值大幅下滑。EIA对40家原油生产商财务报表的分析,一季度这些生产商的原油和其他液体燃料产量为610万桶/日,约占美国液体燃料总产量的30%,生产商合计有480亿美元的资产减值损失,是自2015年以来的最大单季调整。由于二季度国际油价仍处于较低水平,已探明储量的净现值将继续处于低位。在8月二季度财务业绩发布前,仍有部分原油生产商宣布将减产或关闭部分油井。在研究的40家公司中,怀丁石油和 Extraction Oil&Gas公司宣布破产。

② 在疫情大流行的影响下,美国新增压裂作业大幅下降。根据Rystad Energy的数据,2020年6月美国油井压裂作业数量降至最低325口井,7月有246口新增压裂作业,考虑数据统计周期的时滞,Rystad Energy 预计7月全月油井压裂数量将超过400口。其中,二叠纪地区的压裂活动恢复明显,截止7月22日,二叠纪地区有125口井有压裂作业,较5月和6月分别增长15%和23%。钻机方面,根据贝克休斯的数据,美国活跃钻机数量较上周减少2座至251座。尽管部分生产商继续小幅减少活跃钻机数量,但随着油价中枢回归到部分低价生产商的成本线上,美国原油生产活动短期将保持总体平稳运行的态势。

③ 需求市场来看,防疫措施导致成品油需求大幅减少,其中航空煤油受冲击程度最大,回升最慢。截至 2020 年 7 月 29 日,为遏制新冠疫情传播,经合组织(OECD)的37个成员国中,有32个国家限制国际航班数量。尽管疫情缓解使得燃料油的需求有所回升,但由于航空旅行乘客密度较高、非商务旅客及长途旅行占比高的特点,导致航空煤油需求下滑较汽柴油幅度大,需求恢复相对于汽柴油更慢。Rystad Energy认为,欧洲和其他地区重新开放带来的原油需求回升将被美洲和亚洲人口稠密和高油耗国家(如美国、巴西和印度等)二次疫情的需求下滑所抵消,全球原油需求复苏将显著放缓。

④ 根据 Rystad Energy 最新的预测数据,2020年7月至10月全球原油需求将保持相对平稳,从7月的9020万桶/日上升至10月约为9060万桶/日,11月开始需求将缓慢回升。到2020年12月,全球原油需求可能会增长到9470万桶/日,仍远低于2019年同期,预计2020年全年原油需求为8970万桶/日。由于经济驱动因素还未完全恢复和部分燃料需求仍然低迷,航空活动在2022年之前可能都无法完全恢复,预计到2022年末,全球原油需求有望回升至疫情前水平。

【海通证券:关注民营炼化投资机会】

① 二季度以来随着OPEC+减产的执行以及需求的逐步改善,国际油价企稳回升,在油价震荡上行过程中,民营炼化企业具有较强的业绩弹性;

② 目前油价仍然处于40-50美元/桶的较低水平,在低油价环境下,炼化企业相比煤化工等工艺路线具有成本优势;

③ 民营炼化龙头PTA-涤纶主业稳步扩张,炼化项目不断完善(包括恒力150万吨/年乙烯项目、浙石化二期2000万吨/年项目等),贡献未来业绩增量;

④ 当前民营炼化龙头PE估值仍在10-12倍合理区间,建议重点关注恒力石化、荣盛石化、桐昆股份、恒逸石化。

【三菱东京日联银行:三季度布油恐跌至36美元】

三菱东京日联银行认为今年夏季油价风险偏下行,到第三季度末和第四季度,布伦特原油将分别触及36美元/桶和46美元/桶;美国新冠病毒疫情反弹引发的宏观脆弱性,全球喷气燃料增长滞后,原油进口大国进口预期放缓,疫情依然受控的国家的正常活动面临的阻力均压制油价,预计三季度油价将陷入宽幅区间波动,风险偏下行,更温和的需求增长和大量积压库存的清理,将导致2020年剩余时间油价上行受阻。

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。

MyFxTops邁投財經

MyFxTops邁投財經