最新出炉的美联储会议纪要显示,美联储官员普遍认为美联储应该从11月中旬开始缩减购债规模,而且周三(10月13日)出炉的美国CPI涨幅超过预期 凸显经济面临持续的通胀压力;通胀恐慌迫使汇丰的知名债券多头做出让步 上调年底美债收益率预期,前债王格罗斯预计10年期收益率升至2%,这意味着持有黄金的机会成本将会继续增加,在中长线利空金价走势。

美联储会议纪要:委员们预计减码将从11月中旬或12月中旬开始

美联储官员上个月普遍认为,即使德尔塔毒株继续对经济构成阻力,但美联储应该从11月中旬或12月中旬开始减少疫情期的货币刺激措施。

周三公布的9月21-22日联邦公开市场委员会(FOMC)会议纪要显示,“与会者普遍认同,在经济复苏仍然大致处于正轨的情况下,适宜的做法是逐步减少购债,直至明年年中前后收官。与会者指出,如果在下次会议上做出启动减码购债的决定,那么可能会从11月中旬或12月中旬开始。”

美联储官员上月暗示,他们即将开始缩减每月1200亿美元的资产购买规模,主席鲍威尔告诉记者,这个过程可能最早在11月开始,到2022年年中左右结束。会议纪要表明,美联储官员在实现充分就业和物价稳定这两个使命上都面临高度不确定性。

官员们讨论了减码的具体路径:“减少每月的资产购买规模,其中对美国国债的购买减少100亿美元,对抵押贷款支持证券的购买规模减少50亿美元”。

通胀正在以多年来最快的速度上升,远高于美联储2%的目标。一些官员表示,供应瓶颈和生产问题使通胀压力持续时间可能比预期更长。

美联储官员上个月预计,通胀将在明年回落至目标水平附近,但18人中有9人预计美联储会在2022年加息,数量高于6月时的7人。

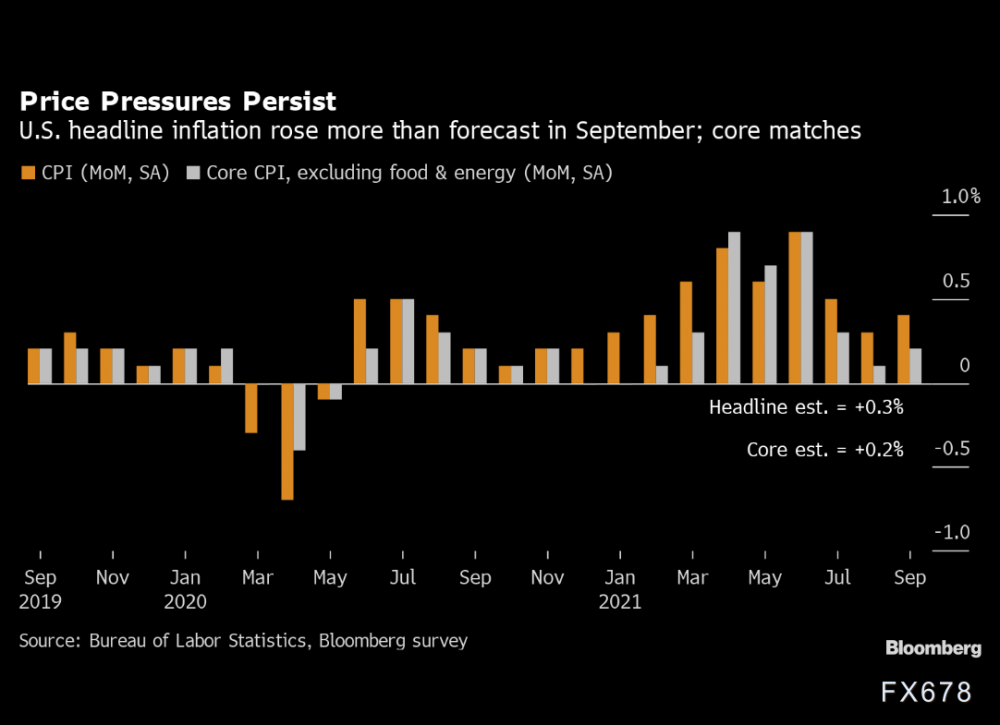

美国9月份消费物价涨幅超过预期,凸显经济面临持续的通胀压力

9月份美国消费物价涨幅超过预期,恢复了之前加速上升态势,凸显出经济所面临的持续通胀压力。

根据美国劳工部周三公布的数据,9月份消费者价格指数较8月份上升0.4%。同比涨幅达到5.4%,是2008年以来最大同比涨幅。不含波动性较大的食品和能源,核心通胀环比上涨0.2%。

接受调查的经济学家的预测中值是,9月份整体CPI环比上升0.3%,核心CPI上升0.2%。

前所未有的航运挑战、原材料短缺、大宗商品价格居高不下和薪资上涨等因素共同导致生产者成本急剧上升。许多生产商将部分上升的成本转嫁给消费者,导致了比许多经济学家先前预期更持久的通胀,这其中也包括美联储经济学家。

9月份通胀加快反映了食品和住房成本的上升。与此同时,二手轿车和卡车、服装和机票价格的指标降温。

CPI数据反映了经济中错综复杂的形势。酒店价格下跌,反映了德尔塔变异毒株对旅行的影响,但通胀正在扩大到与经济重新开放相关的类别之外。

房价上涨开始在通胀数据中渗透。主要住所的租金上涨0.5%,为2001年以来最大涨幅,与此同时,衡量房主租金水平的一个指标创下五年来最大涨幅。住房成本被认为是CPI中一个更具结构性的组成部分,约占总体指数的三分之一,可能成为通货膨胀更持久的推动力。

该报告可能会强化美联储不久之后开始缩减资产购买规模的意图,尤其是在困扰企业的供应链问题几乎没有减弱迹象的情况下。

纽约联储银行周二公布的调查数据显示,9月份美国消费者对通胀的预期继续上升,1年期和3年期通胀预期升至纪录高位。

展望未来,能源价格上涨势将进一步侵蚀美国民众的薪资。虽然近几个月工资有所上涨,但消费者价格上升正在侵蚀民众的购买力。周三公布的另一份报告显示,9月份经过通胀调整后的平均时薪环比增长0.2%,但同比下降0.8%。

通胀恐慌迫使汇丰的知名债券多头做出让步 上调年底美债收益率预期

通胀飙升迫使汇丰控股知名的债券多头Steven Major提高了年底的债券收益率预期,但他和他的团队仍然坚持超低利率将会继续的长期观点,并认为收益率上升将是短暂的。

汇丰周三改变了2月份以来一直坚持的预期,将美国10年期国债收益率的年末预期从1%上调至1.5%。目前该收益率在1.55%左右。不过,该行将2022年末的预测维持在1%。

Major说,时间的流逝意味着对2021年的预测现在落在1-3个月的战术视野下,这要求该行根据市场情况调整预测,但长期展望没有改变。

Major说,“随着2021年底的到来,经济增长预期有所下降,通胀预期会成为驱动因素,”“但我们的预测和方法很大程度上关注长期驱动因素。预测气候变化和天气预报之间是有区别的。”

在汇丰调整预测之际,市场越来越担心消费价格上涨可能不会像央行之前认为的那么短暂。最近的通胀恐慌源于供应链紧张、大宗商品价格飙升、防疫封锁解除后需求回升、持续的刺激措施和劳动力短缺等诸多因素。基准10年期美国国债收益率本周一度升破1.6%,因为交易员们押注美联储将比预期更早收紧政策。

但Major仍然认为,通胀上升将是暂时的。虽然他承认存在着经济数据强劲和债券收益率短期内过冲的可能性,但他预计这些数据最终会回落,原因是随着政府努力应对疫情爆发初期急剧膨胀的债务,央行很难将利率从目前水平上调太多。而且这还没有考虑人口结构和科技等长期结构性因素,他认为这些都是通缩因素。

Major在接受采访时说。“我知道人们担心通胀,而且我也并不轻视通胀,但我只是认为,推动当前叙事的因素不会改变我们的长期展望。暂时性的因素不应该改变一个人的基本观点。只有我们能够证明所有的央行模型都是错误的,我们才会改变看法。”

汇丰还将年末德国债券收益率预测上调20个基点至-0.30%,将英国国债收益率预期上调50个基点至1%。但该行还预计,到2022年底,德国和英国国债收益率将分别降至-0.50%和0.75%。

前债王格罗斯称美债熊市“不会是灾难”,预计10年期收益率升至2%

将债券比作“垃圾”的比尔·格罗斯表示,美国国债熊市“不会是灾难”。

在他最新的投资展望报告中,这位77岁的昔日债王先是大大抱怨了一通他最近缠上的官司,然后话题转到给散户投资者的交易建议上。他重申10年期美国国债收益率未来12个月可能会从目前的1.6%左右升至2%,并称考虑到经济不确定性,即使债券可能产生损失,仍可在投资组合中发挥作用。

在1970年代联合创建了太平洋投资管理公司(PIMCO)的格罗斯写道,“市场或许已经看到了利率的长期底部,但预期可能出现堪比前30年牛市的30年熊市就过分了,债券‘美酒鲜花’的日子可能已成过去,但在投资者等待与美国预算相关的不确定性尘埃落地,中国GDP增长以及北半球冬季临近能源价格飙升之际,它们可能会表现得不错。”

格罗斯表示他继续做空“网红股”,包括GameStop Corp.和AMC Entertainment Inc.等,“但同时也警惕火山偶尔的爆发。”

他表示其投资组合中“持有很多天然气管道合伙企业”,提供股息递延税款和最高10%的收益率。

整体而言,通胀压力在短线也给金价提供支撑,因为长期以来投资者认为黄金具有抵御通货膨胀的属性,但从中长线来看,金价后市的上涨空间可能受限,因为美国国债收益率的走高,将不断增加持有黄金的机会成本,对金价不利。

北京时间09:54,现货黄金现报1789.13美元/盎司。

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。

MyFxTops邁投財經

MyFxTops邁投財經