周一(7月12日)美元小幅上涨,本周初市场谨慎情绪占据主导地位,打压风险人气,提振美元。黄金期货价格收跌,但仍连续第四个交易日维持在1800美元关口之上,美元攀升,美股达到创纪录高位,令金价承压。美油尾盘跌0.60%,报74.18美元/桶,对新冠病毒德尔塔变种传播将损害旅游出行、进而打压燃料需求的担忧令油价承压。

商品收盘方面,COMEX 8月黄金期货收跌0.3%,报1805.90美元/盎司。WTI 8月原油期货收跌0.46美元,跌幅0.61%,报74.10美元/桶;布伦特9月原油期货收跌0.39美元,跌幅0.51%,报75.16美元/桶。

美股收盘情况:标普500指数上涨0.4%,报4384.63点;道琼斯工业平均指数上涨0.4%,报34996.18点;纳斯达克综合指数上涨0.2%,报14733.24点;纳斯达克100指数上涨0.4%,报14877.89点;罗素2000指数上涨0.1%,报2281.825点。

周二前瞻

| 时间 | 区域 | 指标 | 前值 | 预测值 |

| 10:30 | 中国 | 6月贸易帐-人民币计价(亿元) | 2960 | 2700 |

| 10:30 | 中国 | 6月出口年率-人民币计价(%) | 18.1 | 15.1 |

| 10:30 | 中国 | 6月进口年率-人民币计价(%) | 39.5 | 20.8 |

| 10:30 | 中国 | 6月贸易帐-美元计价(亿美元) | 455.3 | 447 |

| 10:30 | 中国 | 6月进口年率-美元计价(%) | 51.1 | 29.5 |

| 10:30 | 中国 | 6月出口年率-美元计价(%) | 27.9 | 23 |

| 14:00 | 德国 | 6月CPI年率终值(%) | 2.3 | 2.3 |

| 20:30 | 美国 | 6月CPI年率未季调(%) | 5 | 4.9 |

| 20:30 | 美国 | 6月核心CPI年率未季调(%) | 3.8 | 4 |

| 20:30 | 美国 | 6月未季调CPI指数 | 269.2 | 270.72 |

| 凌晨04:30 | 美国 | 截至7月9日当周API原油库存变动(万桶) | -798.3 | |

| 凌晨04:30 | 美国 | 截至7月9日当周API汽油库存变动(万桶) | -273.6 | |

| 凌晨04:30 | 美国 | 截至7月9日当周API精炼油库存变动(万桶) | 108.6 |

14:00 英国央行发布2021年7月《金融稳定报告》

16:00 国际能源署(IEA)公布月度原油市场报告

凌晨00:00 美国明尼阿波利斯联储主席卡什卡利出席美联储举行的经济活动并参与讨论

凌晨02:00 美国6月政府预算

凌晨02:30 美国亚特兰大联储主席博斯蒂克讲话

凌晨02:50 美国波士顿联储主席罗森格伦讲话

全球主要市场行情一览

美国基准股指周一再创历史新高,投资者在等待本周拉开序幕的第二季度业绩期,以判断企业盈利是否能够支撑当前的市场估值。美国国债收益率小幅上升。金融和通信服务股引领标普500指数再创新高,而特斯拉、英伟达和谷歌母公司Alphabet则推动纳斯达克100指数达到历史最高水平;上述两个指数上周五都创下历史最高收盘。

标普500指数周一连续第二天走高,其11个行业类股中有9个上涨;特斯拉上涨4.4%,对该指数上涨贡献最大。美国周二将公布6月份消费者价格指数,将会提供更多关于通胀压力的信息。

LPL Financial策略师Jeff Buchbinder和Ryan Detrick表示,随着经济更大范围重启,我们预计本季度会有更多好消息,但同时也承认第二季度几乎肯定会成为目前这个周期的盈利增长顶峰。

贵金属与原油

周一现货黄金小幅下跌,收于1806美元附近,因美元和股市走强削弱了将黄金作为替代资产的需求;投资者谨慎期待美国通胀数据,该数据可能影响美联储缩减购债计划的时间表。

以Bart Melek为首的道明证券分析师在一份报告中表示,尽管连续单周上涨,但在低利率和实际收益率的背景下,黄金仍然未能突破近期区间,凸显出在美联储发出鹰派论调之后投机人士没有买入黄金的动力。

不过策略师Robin Tsui则指出,央行需求和ETF潜在的资金流入预计将在下半年支撑金价;他表示,未来两个月,价格应该会在1800美元上方盘整,有可能上涨至1900美元。

油价下跌,美油尾盘跌0.60%,报74.18美元/桶;因担忧变种病毒传播破坏全球经济复苏,但原油供应紧张令跌幅受限。全球经济复苏已将燃料需求推至接近大流行前的水平。

日本部分地区、韩国和越南实施新的防疫出行限制,以遏制delta病毒变种的蔓延,给石油需求前景蒙上阴影。截至周日,美国过去一周确诊病例飙升47%,为2020年4月以来最大单周增幅。

Rystad Energy分析师Louise Dickson表示,交易商们现在正重新关注疫情肆虐,以及全球对新变种病毒扩散的担忧。

外汇

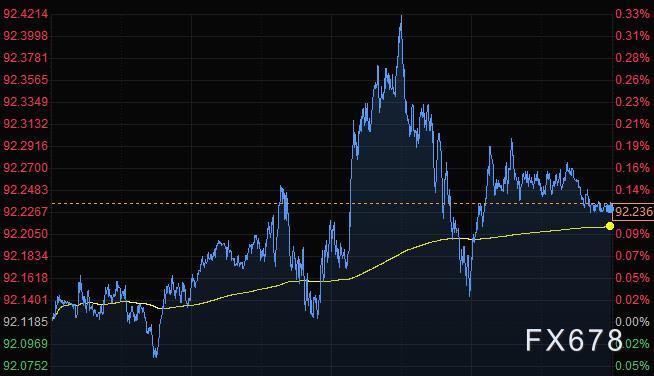

美元周一全线攀升,对疫情的担忧促使投资者寻求避险,同时他们也在等待有关全球经济复苏的更多线索,加元和挪威克朗随油价下跌。

美元指数上涨0.13%,至92.264,美国国债收益率接近持平,基准10年期国债收益率接近1.36%;美元走势可能受美联储主席鲍威尔本周在国会的证词陈述和通胀、制造业数据影响。

Western Union Business Solutions高级市场分析师Joe Manimbo表示,本周初市场谨慎情绪占据主导地位,打压风险人气,提振美元。

由于市场对任何有关提前缩减购债的言论都高度敏感,周二公布的美国通胀数据将受到密切关注,之后美联储主席鲍威尔将于周三和周四在国会作证。

Action Economics全球货币分析董事总经理Ronald Simpson在一份报告中称,如果通胀高于预期,将会提振美债收益率和美元,并让美联储缩减购债规模的讨论重新成为焦点。

欧元兑美元下跌0.13%至1.1861;一度下跌0.3%至1.1836;欧洲央行行长拉加德预计欧洲央行7月份政策指引会有变化。

美元兑日元上涨0.21%至110.37;盘中在涨跌0.2%之间波动;交易员称,随着风险基调改善,美元兑日元受到商业和模型买盘的支撑;近期内可能受限于111日元附近的卖盘。

英镑兑美元跌0.13%至1.3883;因英国首相约翰逊预计将证实计划从7月19日起取消英国几乎所有剩余的疫情限制措施,尽管新冠病例激增至数月来最高水平。

美元兑加元涨0.07%至1.2453;围绕执行价在1.25、周五到期的大额期权波动;投资者正关注加拿大央行周三发布的利率声明,看该行是否会宣布放缓资产购买计划。交易员预计加拿大央行周三政策决议将表现强硬立场。

道明的McCormick表示,鉴于围绕央行的乐观情绪已基本被市场消化,美元兑加元可能走向1.26;他重申建议持有加元兑日元空头来对冲避险情绪。

通常被视为风险流动性代表的澳元兑美元跌0.16%至0.7476;纽元兑美元跌0.27%至0.6981。

国际要闻

【纽约联储主席威廉姆斯:在美联储减码QE和加息问题上尚未实现进一步取得实质性进展这一要求。通过购买美国国债和押贷款支持证券(MBS),都提供宽松。我倾向于FOMC先减码QE,然后再加息。现在判断通胀走势还言之过早。逆回购操作有助于美联储应对意料之外的冲击。对新冠肺炎变异毒株德尔塔的恐慌情绪可能是收益率下滑的一个原因】

【明尼阿波利斯联储主席卡什卡利:美国仍然有700-1000万人失业。美国劳动力市场到秋季应当变得更加强劲。我也认为美国通胀上扬是暂时性的。对于通胀问题而言,劳动力市场是最重要的因素】

【美联储6月消费者一年期通胀预期创历史新高,凸显出民众对通货膨胀上升愈发担忧】 美联储7月12日公布的最新调查结果显示,6月美国民众对通货膨胀的担忧水平达到自2013年6月以来的最高纪录。据最新调查结果,民众对美国通胀水平的预期中值为一年上涨4.8%,创下该指标的新高,三年上涨3.6%。此外,民众预期房屋价格也将继续上涨,一年上涨6.2%,远高于之前的平均水平3.7%,食品和汽油价格将小幅下跌,大学学费预期涨幅达到7%

【OPEC+ 8月份石油供应紧张,僵局未解】代表们说,OPEC+在争吵中放弃会议一周后,8月石油产量增加的窗口即将关闭,目前尚未达成任何协议。尽管其他成员国希望达成妥协,但几乎没有迹象表明沙特和阿联酋在解决如何衡量其产量的争议方面取得了进展。

国内要闻

【全国碳市场上线在即,多条主线受机构关注】全国碳排放权交易市场即将正式上线。按照全国碳市场的规划,待电力行业交易成熟后,更多的行业将被纳入碳排放权交易市场。其中,钢铁行业将在“十四五”期间尽早纳入碳排放权交易市场。此外,石化、化工、建材、有色、造纸、电力、航空等重点排放行业也有望在“十四五”期间陆续纳入全国碳市场。据国金证券统计,待重点行业全部纳入碳市场后,覆盖的年碳排放总量预计在80亿吨左右,约占全国碳排放量的70%-80%。因此,看好全国碳交易市场正式上线后对碳经济在森林碳汇、沼气发电、节能等领域的推动作用。(经济参考报)

【提升产品竞争力,17只新发ETF管理费低至0.15%】权益类交易型开放式指数基金(ETF)市场大扩容,竞争日益激烈。近日,汇添富基金、南方基金旗下的芯片ETF、科技100ETF等新基金发布发行公告,两只产品的费率结构为“管理费0.15%+托管费0.05%”,至此,今年新发的权益类ETF管理费低于0.5%的产品数量增至31只。其中,管理费达到0.15%最低值的产品达到了17只。(证券时报)

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。

MyFxTops邁投財經

MyFxTops邁投財經