5月6日-12日当周,各国央行继续唱重头戏,有澳洲联储、新西兰联储等多国央行召开政策会议,还有日本央行公布会议纪要。非农过后的一周,照例会有不少美联储官员就经济前景和货币政策发表讲话。数据方面,不少国家的PMI、GDP和CPI将陆续出炉。

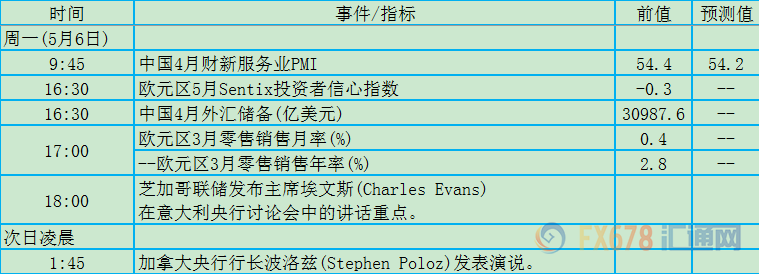

周一(5月6日)关键词:中国外汇储备、波洛兹

周一往往宏观面相对冷清,中国外汇储备是相对较为重要的数据。该数据此前已连续五个月回升,表明中国出口预期改善,且中国金融市场扩大开放,将持续带动资本流入,国际收支有望继续保持基本平衡。若数据继续向好,将进一步夯实澳元兑美元汇率站稳0.70关口上方。

加拿大央行4月份一如预期维稳利率,并在声明中删除了有关未来有必要加息的措辞,下调了2019年的经济增长预期,强化了目前不考虑上调借贷成本的观点。

波洛兹之前表示,央行已转向观望和等待的立场,认为在利率方面仍有必要采取宽松政策,且不排除降息的可能性。但同时强调,认为目前的利率水平合适,尽管加拿大经济目前面临一些阻力,但有充分理由相信今年下半年经济增长将加速。

汇通网预期,本周公布的加拿大2月份GDP不及预期,不排除波洛兹会进一步看衰该国经济前景,美元兑加元将站稳1.34关口上方。

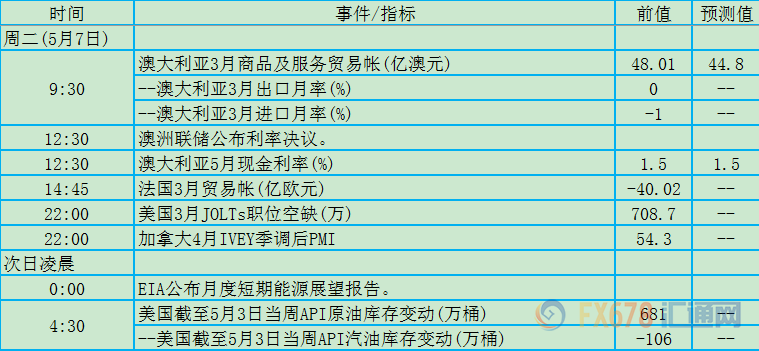

周二(5月7日)关键词:澳洲联储决议、JOLTs职位空缺、EIA月报

澳元本周跌破重要关口0.70,创1月初以来新低。澳洲联储五月份的利率决议将是多年来最受期待的一次。虽然市场对降息预期仅四成,但若不是澳洲将在5月18日举行大选,该预期可能会更高。

澳洲国民银行外汇策略负责人Ray Attrill称:“如果联储确实降息,很有可能出现短期内至少再降息一次的情况,我们有可能看到澳元下探0.68;如果央行5月7日按兵不动,澳元至少应当会短暂反弹,因市场会将降息时间预期推迟至今年下半年。”

美国2月JOLTs职位空缺一度追随异常的非农就业数据走低,但3月份非农数据恢复至正常区间,预计JOLTs数据也有望重拾上升态势。毕竟失业率数据表明,用工难是美国就业市场当前的常态。

美国成品油库存近期不断下滑,一方面临近夏季出游高峰,消费者信心向好,支撑下游需求;另一方面,炼油厂产能利用率下降,以便升级设备符合国际海事组织推行的环保新标,导致原油需求不足,库存不断升高。

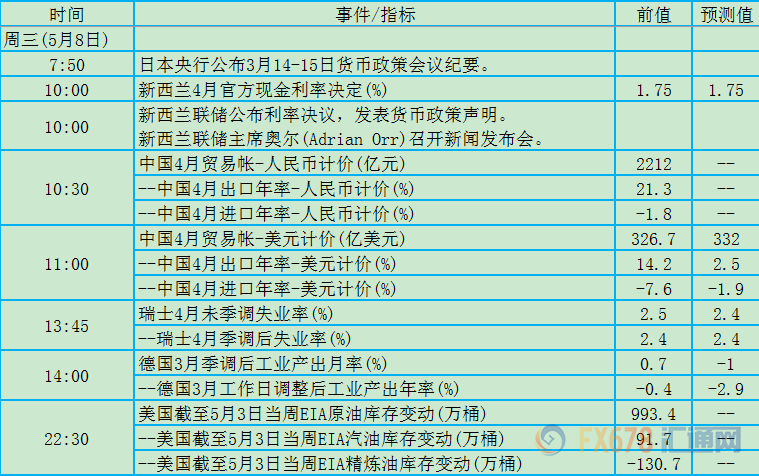

周三(5月8日)关键词:新西兰联储决议、中国贸易帐

纽元兑美元本周逼近五个月低位0.6578,投资者同样预期新西兰联储政策将偏宽松。新西兰联储在3月政策会议上维持利率不变,但明确表示下次利率调整可能是降息,此举令市场大感意外。主席奥尔(Adrian Orr)本月表示,利率仍将暂时维持宽松倾向,全球经济情况疲软是近期央行政策立场转为鸽派的原因。

澳新银行(ANZ)公布的一项调查显示,4月新西兰企业信心保持悲观。该结果显示经济成长较为疲弱,并让央行决策者有更多理由考虑降息。

西太平洋银行首席新西兰分析师Dominick Stephens表示:“如果新西兰联储意外降息,且保持未来降息的可能,市场将会有强烈反应;利率市场走势可能会反映后续将再降息超过一次,汇率可能下跌超100点。”

中国3月出口形势好转,但中美贸易协议尚未最终达成,不足以认为乐观;而进口表现不佳,说明内需依然不足。因此即便4月份贸易平衡向好,对澳元的利好可能有限。

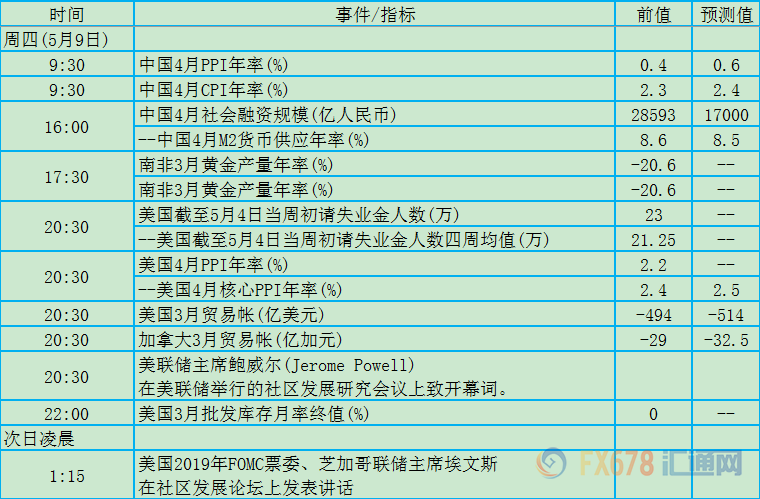

周四(5月9日)关键词:中国CPI、美国贸易帐、加拿大贸易帐、鲍威尔、埃文斯

中国3月CPI同比上涨2.3%,重返“2时代”,并创下2018年10月以来最高水平。分析人士预计本轮猪周期或已开始触底回升,未来重点关注猪肉价格对CPI影响。

加拿大贸易帐连续两个月回升,但新的北美自由贸易协定似乎对加拿大不利,美国将更多地保护其国内产业。若3月份加拿大数据转衰,或印证经济面临阻力的观点,料利空加元。

埃文斯本周的言论,支撑了对美联储可能年底前降息的预期。他在斯德哥尔摩的一次活动上说,如果经济疲软,美国可能需要降息。

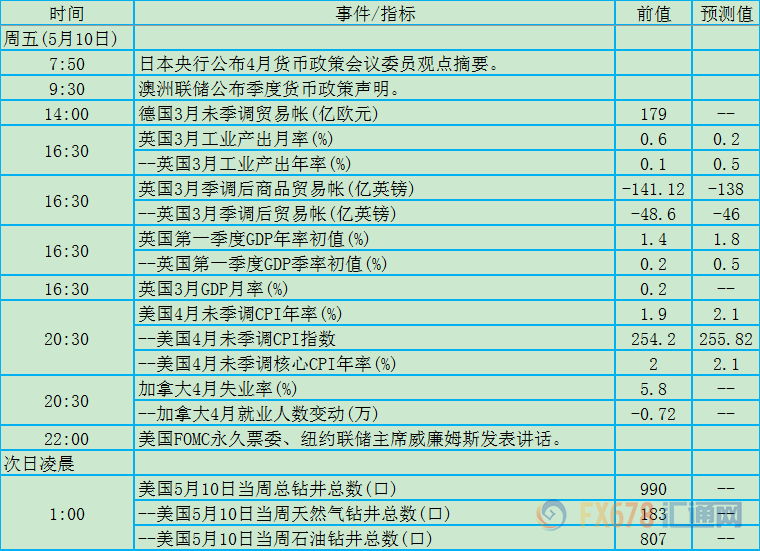

周五(5月10日)关键词:澳洲联储季度政策声明、英国GDP、美国CPI、加拿大失业率、威廉姆斯

英国央行卡尼基于对脱欧谈判的积极憧憬,本周上调了英国经济前景预期,如果3月份GDP数据能够给予积极回应,英镑于本周开启的反弹走势有望得到确立,不排除站上1.32关口的可能。

美联储主席鲍威尔本周将近期美国通胀疲软视为“暂时性”,宣布政策立场适当,市场对美联储年内降息预期下降至不足50%。鲍威尔对通货膨胀的观点是否正确?我们需要让美国4月份通胀数据来进一步佐证。

威廉姆斯在本周发言为低利率辩护,在经历了低通胀时期之后,在更长时间内将利率保持在更低水平,可以“提高通胀预期”,使人们对物价的预期保持在适当水平,减少近零利率对经济造成的负面影响。

MyFxtop迈投(www.myfxtop.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本站部分文章基于互联网的整理,我们会把真正“有用/优质”的文章整理提供给浏览者。如果文章所有者并不想本站转载其文章,如有侵犯,请联系我们,我们将第一时间删除。

另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。

MyFxTops邁投財經

MyFxTops邁投財經