NO.1黄金 日内 : 美国衰退风险加剧?1287成多头拦路虎

周三(5月29日)现货黄金围绕1280美元窄幅震荡,现报1279.84美元,涨幅0.04%。

周二美元一度逼近98关口,黄金一度跌至3个交易日低点。不过因国际贸易担忧情绪叠加10年期美债收益率刷新21个月新低,这使得黄金有所反弹,目前交投于1280美元附近。不过考虑到近期黄金两次上探1287美元未能成功突破,短时间将是一个较强的压力位。分析人士认为随着,美债收益率曲线倒挂越发明显,同时债务风险加剧,美国经济将面临衰退。

美股收盘下跌叠加美债收益率持续走低,黄金收回部分跌幅

周二因美国5月谘商会消费者信心指数大幅好于预期和前值,美元指数一度逼近98关口附近,加上美国股市三大股指开盘上涨,也提振了市场的风险偏好,这使得黄金一度跌至3个交易日低点至1276.21美元。

不过因市场对于贸易局势的担忧情绪,美国三大股指均收盘下跌,黄金隔夜一度收回1280美元关口。另一个使得黄金出现回升的重要因素是美债收益率的持续走低,也暗示市场的避险情绪正处于逐步的酝酿的过程中。数据显示,周二美国10年期美债收益率跌至了2017年9月以来新低,现报2.247%,仍处于不断走低的过程中,同时收益率曲线倒挂的程度仍在进一步加强,暗示美国经济衰退的风险不断加大。

对此德意志银行表示,如果美国2年和10年期国债收益率倒挂持续超过三个月,下一波经济衰退就可以说“实锤”了。暗示美国经济衰退的风险正在进一步的上升。这都将在未来对美元构成压力,并提振黄金。

欧洲政治经济的不确定性对美元构成部分支撑

周二尽管美国10年期债券收益率一度跌至21周低点,但是美元小幅走高且一度逼近98关口,因欧洲政治经济前景的不确定性使得欧元承压,并支撑美元。

在刚刚结束的欧洲议会选举中,以法国和意大利为首的民粹主义党派在这次选举中的得票获得了增加。而德国和荷兰的党派则选票份额则有所降低。尽管市场普遍认为选举的结果不会对欧洲的政治内核产生实质性的影响,但是分析人士认为欧洲议会存在两极分化,这是欧洲整体政治局势的一种反映,整体上这对欧元不利,因此使得欧元走势疲软。

而意大利预算问题不断发酵也进一步对欧元构成了压力。

受预算问题的影响,意大利的公共借贷成本继续上升,意大利银行的股价延续了周一1.3%的跌幅,意大利和德国的债券收益率之差升至2.9%,这是5月中旬创下了3个月高点以来最大息差。因此也对欧元构成了压力,并支撑美元。

由于近期黄金走势更多的受到美元走势的影响,而欧元走弱往往会带动美元上涨,因此市场仍需密切关注欧洲的经济数据。日内法国将公布第一季度GDP修正值和5月CPI初值,同时德国还将公布季调后失业率,这可能会对黄金的走势产生影响。

黄金短线缺乏方向,但是市场仍在强化美联储降息预期

目前黄金市场显然缺乏方向,这是因为一方面金融市场存在着不确定性,这对黄金有利,但是另一方面,由于美元的持续走强又限制了黄金的涨幅。

黄金目前想要突破1300美元关键阻力位是一个重大的挑战,在看到更多的季节性需求发挥作用之前,亦或是美元出现明显回落之前,料黄金都很难站上这一关口。

还有部分市场人士认为,黄金的信号喜忧参半,此前两度未能突破关键的1287美元关键阻力位,暗示了黄金近期仍将维持较为疲软的走势。

汇金刀认为,目前市场的焦点仍在于国际贸易局势上。如果国际贸易紧张局势继续发酵,对于市场的影响将在2021年达到顶峰。

这可能会导致全球股市下跌近10%。同时两位分析师指出,美国发起全球范围内的贸易战将导致美国GDP增速到2021年中期下跌0.7%,这意味着避险资金在贸易紧张局势下很难持续的流入美元,这也将对金价构成支撑。

从日内表现来看,E-迷你标普500指数期货跌0.3%,暗示市场对于国际贸易局势的担忧持续,这可能会在近期股市中有进一步的反映。

而随着美国经济疲软的迹象越发的明显,目前市场对于美联储2020年1月降息的预期已经升至了87.7%,逼近90%。考虑到此前美联储会议纪要的基调鸽派不及预期,这使得美元回升,随着近期市场对于美联储降息的预期进一步升温,如果美联储再次鸽派不及预期,可能会进一步弱化市场对于黄金的避险买需。

美国债务危机或加剧经济衰退风险

全球经济的脆弱性使得黄金成为了最后的壁垒。

尽管美国经济和美元似乎仍受到市场的部分青睐,这对黄金造成了损害,但是这显然是难以持续的。美国大盘股在2018年12月下跌超13.5%,小盘股下跌超20%,实际上已经反映了市场对于美国金融体系信用度下降。

2020年美国政府的债务将超过日本和欧元区债务的总和,同时公司债券中有6000亿美元的债券可能会被调降至垃圾级。因此市场目前对于美国经济和美元的信心实际上是明显高估的。

基于此,市场对于美元的信心实际上已经开始受到影响,尽管美元保持强势,但是2018年美元实际上仅上涨了4.3%。在2018年第四季度股市的大调整中,美元仅略微走强实际上是美元熊市的体现,这一信号目前尚未被市场所察觉到。根据美联储的指标,目前指标显示到2020年经济衰退的可能性接近28%。在过去的30年里,如果未来两个月没有经济衰退,这个数字从未如此高。尽管当前市场对于黄金缺乏兴趣,但是一旦金融市场开始恶化,那么这种情绪将迅速转化,从长期来看,黄金仍有测试1360美元关口的可能。

日内转折点: 1275

交易策略:黄金在1279接近做空,目标1275以下1272以上,止损1282。

备选策略: 若黄金在接近1272一线企稳,可以多单进场,目标1276,止损1269.

绿色的横线代表支撑位 | 红色的横线代表阻力位 | 浅蓝色的横线代表技术转折点

NO.2白银 当日内: 区间震荡,高抛低吸

周二(5月28日),国际现货白银日内持续走低,美盘开盘短线暴跌,截止发稿,现货白银暂报14.36美元/盎司。上一交易日银价走势震荡,先走高至14.63美元/盎司,之后一路震荡下跌,本交易日进一步延续跌势。

今日欧盟将讨论德拉基的接班人选 现货白银短线走低

周二将举行欧盟峰会,届时将讨论欧洲议会选举结果,这将是日内投资者关注的焦点。

在本次峰会上,领导人将在布鲁塞尔研讨高级职位的任命问题,可能会影响欧盟未来十年的经济政策制定:

欧洲议会主席和欧洲央行行长——这两个最高职位都需要在政治、性别和护照方面取得良好的平衡作用,以消除来自欧盟国家和政治团体的异议;

其他有实质性权力的职位还包括主持欧盟领导人峰会的欧洲理事会主席、欧盟外交政策负责人、欧洲议会议长。

今日欧盟将讨论德拉基的接班人选 现货白银短线走低

现货白银技术面分析:

日线图上看,白银维持近期温和小幅反弹之势,但仍位于主要移动均线下方。与此同时,MACD红色动能柱隐现后不变,KDJ随机指标略偏上行,指示银价仍面临一些反弹空间。

4小时图上看,银价展开温和回撤,并略微跌穿20期均线,且位于其他主要移动均线下方。与此同时,MACD绿色动能柱隐现,KDJ随机指标走低,指示白银短线将继续展开回撤。

基本面利好因素:

北京时间周一(5月27日)21时30分,消息称,由于2018年债务问题,欧盟可能对意大利进行最多40亿美元的巨额罚款,可能会在6月5日对意大利采取措施。欧洲政局不稳定性加剧,市场避险情绪升温。

欧洲议会大选于当地时间周日结束,最终的投票结果仍在计算之中。但随着各个欧盟成员国的选举结果逐一出炉,本次欧洲议会选举的形势也逐渐明朗:极右翼大有斩获,且绿党异军突起,欧洲各国传统党派在这次选举遭遇重挫。

上周五英国首相特雷莎•梅宣布辞职后,英国政府不仅在寻找新首相,且在周末的欧洲选举中,成立仅六周前的英国脱欧党也取得了胜利,赢得了31%的选票,并使29名欧洲议会议员重返议会。该党由法拉奇领导,他讚成无协议脱欧。

美国4月耐用品订单月率为下跌2.1%,低于前值2.6%和预期-2%。与此同时,核心耐用品订单在4月份停滞不前,增幅为0%,而市场预期4月份增幅为0.1%。这进一步表明在第一季度经济增长后,美国制造业和海外经济增速均有所放缓。

基本面利空因素:

美国至5月18日当周初请失业金人数为21.1万人,低于前值21.2万人和预期21.5万人,连续3周下滑。尽管初请人数在4月底大幅增加,但近期又重回20万低端区间,这意味着此前初请人数增加仅是暂时性现象,就业市场仍然强劲。失业率也接近历史低位,这也刺激了薪资增速在当前经济扩张期的快速走高。

美联储(FED)5月会议纪要显示,委员们在本月会议上仍坚持“耐心”政策立场,称利率可能在未来很长一段时间内保持不变。与此同时,委员们上调了对全年经济增长的预期,并表示他们此前对经济放缓的担忧有所缓解。本次会议纪要整体释放了偏乐观的信号,这利好美元而利空贵金属。

日内转折点: 14.45

交易策略:行情回落到14.45附近空单进场,目标价位 14.15附近,止损14.6。

备选策略: 行情若下跌至14.15附近,轻仓短多,目标价位定在 14.4附近,止损14.0。

绿色的横线代表支撑位 | 红色的横线代表阻力位 | 浅蓝色的横线代表技术转折点 |

NO.3美原油 当日内: 区间震荡,高抛低吸

美国油库遭水淹,供给再添新瓶颈;但需求根基仍建立在沙滩上周三(5月29日),国际油价转弱,投资者仍担心美中贸易争端升级可能会对全球经济造成冲击,并削弱燃料需求。隔夜连续第三日收高,此前美国中西部发生的洪灾抑制俄克拉荷马州库欣主要库存中心的原油流动,且中东局势依然紧张。由于对全球经济和石油需求前景的担忧超过了俄罗斯和中东供应中断,ICE布伦特原油期货上周下跌4.5%,NYMEX原油期货下跌6.4%,创下去年12月以来最大单周跌幅。

交易所截止5月21日的监管数据显示,对冲基金和其他基金经理将六个最重要的石油期货和期权合约的净多头头寸减少了400万桶。

芝加哥蓝线期货总裁表示:“美中贸易摩擦没有好转,而且真正开始对经济增长构成压力,市场对原油的需求可能下降。”

美国库欣地区洪水

市场情报公司周二(5月28日)在一份通告中表示,日均输送原油近36万桶的Ozark管道被关闭。Ozark管线从库欣东北流向位于伊利诺伊州罗克萨纳的菲利普斯66伍德河炼油厂。

还表示,日均输油20万桶的Diamond管线也被关闭。该管线从连接库欣和Energy Corp公司位于田纳西州孟菲斯的炼油厂。洪水似乎对美国各地原油集散中心造成了影响,令库欣的原油流出放缓,刺激美国原油的买盘。气象预报员周二表示,阿肯色和俄克拉何马州洪水泛滥的地区将迎来更多降雨,为河水水位已经上涨的阿肯色河带来更多水量。全美气象服务表示,俄克拉荷马州部分地区5月份的降雨量已达19英寸(48厘米),未来还会有更多降雨。此前政府报告显示美国原油库存升至4.768亿桶,为2017年7月以来的最高水平。因本周一是阵亡将士纪念日,本周的美国原油周度库存数据将被推迟一天发布。

沙特不轻言增产

油价一直在拉锯,因经济增长放缓的忧虑和石油输出国组织(OPEC)及其盟友将延长六个月减产协议的预期在市场上角力。OPEC及其包括俄罗斯在内的盟友将于6月25-26日举行会议,讨论产量政策,但目前仍不清楚他们的产量协议是否会得到延长。

Tradition Energy市场研究部门副总裁Gene称:“沙特似乎倾向于延长减产协议,因美国原油产量上升,如果OPEC结束120万桶/日的减产协议,市场将不得不向下调整,以应对原油供给增加。”OPEC和盟友今年迄今的减产行动,全球石油供应已经趋紧,中东的政治紧张局势增大油价上涨压力。美国对伊朗和委内瑞拉的制裁也很大程度上降低这两个国家的原油供应。

本周的市场卖压已明显减轻,这表明至少部分基金经理认为,油价短期内已经回调了足够幅度。管道污染导致俄罗斯出口受阻,国际海事局新的船用燃料法规将于年底前生效,可能也会支撑基金经理的做多兴趣。

美伊高层同时出访阿拉伯国家

美国总统国家安全顾问博尔顿周二抵达阿联酋,他表示华盛顿和德黑兰之间的紧张局势加剧。他在上周还称,美国对来自伊朗的威胁有“深刻而严肃”的情报。

在本月海湾地区油轮遭到袭击之后,美国将这次袭击归咎于伊朗,已经在中东部署了一个航空母舰打击群和多架轰炸机,并宣布计划向中东部署1500名士兵。伊朗则否认这样的指控。

电视台周二晚间表示,沙特领导的阿拉伯联军在也门的战斗中空袭了空军基地的弹药库。该空军基地毗邻萨那机场。这引发了人们对军事冲突的担忧。地缘政治风险溢价有助于支撑价格。

伊朗外交部副部长周二在多哈表示,伊朗准备同海湾阿拉伯国家展开对话,以应对不断升级的紧张局势。卡塔尔是此次三国出访行程的最后一站,此前他已先后访问科威特和阿曼。

沙特阿拉伯将于5月30日在麦加召开两场紧急阿拉伯峰会,讨论近期发生的无人机对该国石油设施袭击,以及阿联酋外海油轮遇袭事件。华盛顿是伊朗地区竞争对手沙特阿拉伯和阿拉伯联合酋长国的亲密盟友。

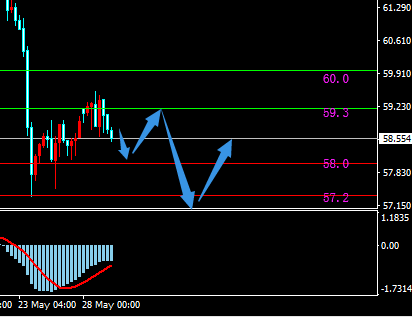

日内转折:57.2

交易策略:逢高做空,在接近58.3美金附近空单进场,目标57.2美金,止损0.3美金

备选策略: 若原油下跌到达57.2支撑位,企稳做多,目标58.0,止损0.3美金。

绿色的横线代表支撑位 | 红色的横线代表阻力位 | 浅蓝色的横线代表技术转折点 |

NO.4布油 当日内: 区间震荡,高抛低吸

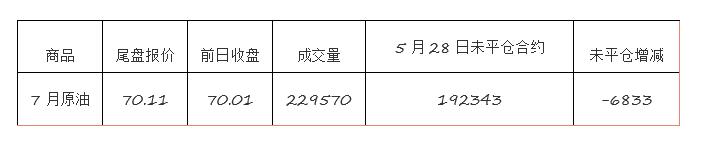

截至北京时间05:27,5月28日伦敦洲际交易所(ICE)2019年7月原油成交量为229570,布伦特期货原油5月28日未平仓合约减少6833手。

4周狂抛6400万通原油,导致最近原油下跌的幕后黑手或浮出水面

最近,对冲基金一直在抛售手中的原油多头头寸。

对冲基金们的抛售行为从4月30日当周开始,在第一周,他们削减了1700万桶原油净多头头寸;截至5月7日当周,他们又削减了近2500万桶多头头寸,截至5月14日当周,对冲基金和其他基金经理又将六大石油期货和期权合约的净多头头寸减少了大约1900万桶。5月21日,也就是上周油价大跌前,交易所数据显示,对冲基金和其他基金经理再次进行了抛售,将他们手中的原油净多头头寸减少了400万桶。

他们在开始削减多头头寸之前,一直都在增加多头头寸,并且在15周内增加了6.09亿桶净多头头寸。不过,在过去的四周内,他们已经削减了总计近 6400万桶的净多头头寸。此外,他们在削减多头头寸的同时也在增加空头头寸。截至5月中旬,对冲基金已将他们手中的原油空头头寸从4月23日低位的1.19亿桶提升至1.47亿桶。

对于这些对冲基金的行为,分析师约翰•坎普表示,大量的基金头寸通常会先于价格趋势的逆转,因此大量的抛售以及增持空头头寸的行为可能意味着这些基金管理人员普遍预计原油价格会下跌。他还指出,全球经济衰退风险也令手持重仓的对冲基金们坐立不安。全球经济放缓迹象越来越明显,并且市场对原油需求下滑的担忧在增加。虽然美国对委内瑞拉和伊朗的制裁造成供应中断,以及由于管道污染导致的俄罗斯出口中断都有助于支撑价格。但是他认为,对冲基金对全球经济衰退和原油需求下滑的担忧超过了俄罗斯和中东的供应中断。

基金的抛售行为是因为他们持有的多头头寸太多,所以通过削减持仓来降低风险。自1月8日起,他们连续15周成为原油的净买家,整个多头头寸增加了增加了6.09亿桶。从绝对值来看,基金经理已经积累了超过9亿桶的原油看涨净多头头寸,这是自2018年10月初油价开始下跌以来最高的一次。而且原油多头头寸跟空头头寸的比例接近9:1,非常接近过去引发价格大幅反转的水平。

他们的抛售行为可能只是在降低风险敞口。当做多原油的交易变得越来越拥挤,一些资金会试图开始获利了结,并降低风险敞口,这时候原油价格很容易反转。Kemp还指出,上周对冲基金们的抛售行为较前几周有所放缓,他们上周只减少了400万桶净多头头寸,明显比前三周要少很多,这或许意味着他们的抛售行为要结束了。

值得注意的是,对冲基金的持仓行为和今年油价表现基本吻合。对冲基金在4月底开始抛售,原油价格也恰好在同一时间内开始下滑,而从今年年初开始在他们增持原油的那段时间内,原油价格也一直在上涨,很难说这是一种巧合。

日内转折点: 66.7

交易策略: 接近68.5附近空单进场,目标66.7以上,止损0.3美金。

备选策略:在接近66.7美金附近多单进场,目标67.4以下,止损0.3美金。

绿色的横线代表支撑位 | 红色的横线代表阻力位 | 浅蓝色的横线代表技术转折点

【

MyFxtop迈投(www.myfxtop.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。

MyFxTops邁投財經

MyFxTops邁投財經