周四(11月14日)现货黄金于1460美元上方窄幅震荡,现报1461.91美元,跌幅0.11%。

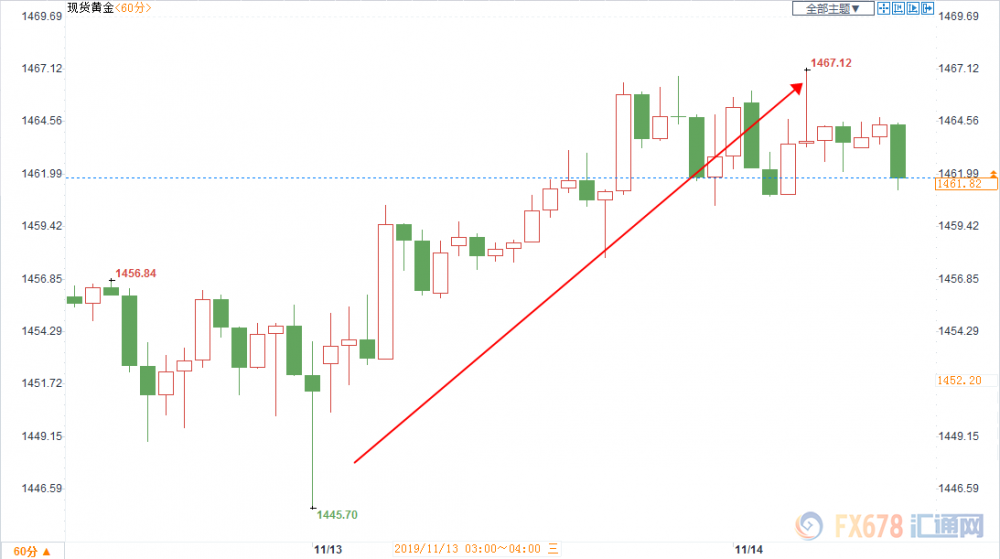

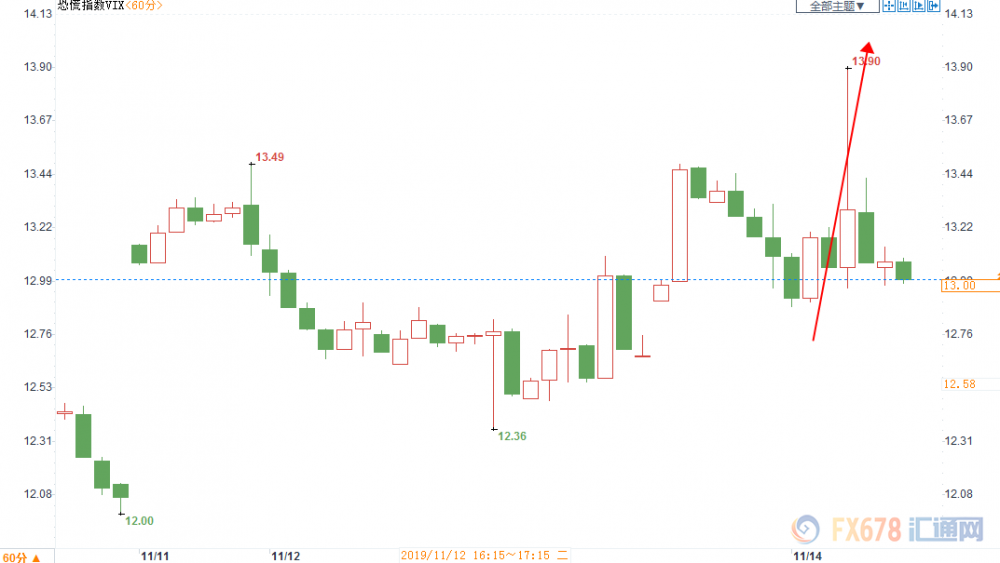

周三尽管美联储主席鲍威尔也表示暂缓降息,且认为美国经济前景向好,同时美国CPI数据亦表现尚可,但是因国际贸易不确定性回升,全球股市和公债收益率下跌,恐慌指数一度大涨10%,这使得黄金刷新一周高点。

同时英国通胀数据也创出数年低点,加剧了市场对于英国经济衰退的担忧,英镑计价的黄金反弹10英镑。

但是总体而言,近期市场风险偏好依旧高企,黄金ETF持仓目前跌破了900吨,为7周最低水平,这都将在近期限制黄金的涨幅。

日内美联储官员发声密集,同时关注欧洲GDP数据和英国的零售销售数据。

鲍威尔也明确暗示暂缓降息

北京时间周四(11月14日)美联储主席鲍威尔发表讲话。

美联储主席鲍威尔表示,通胀上升,薪资上涨;与过去相比,美联储没有降息空间。不过鲍威尔拒绝是否就在2020年将政策维持不变进行置评。

此前美联储主席鲍威尔对于此前特朗普寻求的负利率的观点进行了驳斥。他告诉国会,特朗普所寻求的负利率并不适合美国经济,目前美国经济持续增长、劳动力市场强劲且通胀稳定。

旧金山联储主席戴利则表示,美联储今年的降息措施将抵消威胁经济增长的不利因素,但她“对风险偏下行的观点持开放态度”。

总体而言,鲍威尔的证词进一步强化了市场对于美联储暂缓降息的预期,同时近期美国的非制造业和通胀数据都有所改善,令市场对于经济衰退的担忧进一步减弱,也支持了美联储发出的近期内不会进一步降息的信号。

美国通胀前景总体向好支持暂缓降息,但是核心通胀暗含隐忧

北京时间周三公布的CPI数据总体向好,但是核心CPI数据略微不及预期,数据公布后金价维持震荡走势。

美国10月消费者物价指数创下七个月来最大涨幅,这进一步支持了美联储暂缓降息的预期。

美国劳工部表示,上月CPI较前月上涨0.4%,因能源产品、食品和其他商品的价格攀升。这是3月以来的最大按月升幅,9月CPI持平。

不过核心CPI上涨2.3%,9月升幅为2.4%,受租金增速放缓拖累表现疲软,表明决策者需要等待更长时间观察7月以来的宽松政策是否刺激价格加速上涨。

总体而言多数机构对于美国的通胀前景持乐观态度。

凯投宏观美国高级经济学家迈克尔·皮尔斯(Michael Pearce)认为,CPI数据表明核心通胀率正在趋近稳定,接近美联储2%的目标。除非经济活动急剧放缓,否则将支持美联储延长利率的立场。

不过富国银行表示10月通胀数据不太可能实质性改变美联储前景。

该银行认为,美国10月整体通胀上涨0.4%,创下8个月来最大单月涨幅。但汽油价格上涨3.7%对该数据构成提振,而剔除波动较大的食品和能源成分后,10月份核心CPI涨幅仅为0.2%,这表明,尽管基本趋势与美联储近几个月的目标一致,但目前的水平仍不足以显著改变其前景。

同时该银行指出,考虑到PCE通胀低于预期,美联储政策制定者对通胀的担忧料仍然偏向于运行过冷而非过热。除非贸易不确定性消除,否则预计美联储将在明年第一季度再降息25个基点。

国际贸易不确定性支撑金价,恐慌指数一度大涨10%

尽管周三美国经济数据和鲍威尔的讲话支持了美联储按兵不动,这对金价构成了压力。但是考虑到这基本符合市场的预期,因此市场更加关注国际贸易局势的走向。

周三因国际贸易局势再生疑虑,黄金刷新本周高点至1467.12美元。

美国股市道指和标普500指数周三均创下纪录收盘高位,受迪士尼大涨提振,但纳斯达克指数收跌,因国际贸易关系出现新的不确定性,抑制股市表现。

欧股从四年高位回落,汽车股权重较大的德股录得一个月来最大单日跌幅,收跌0.4%。泛欧STOXX 600指数收低0.26%。伦敦富时100指数收跌0.19%,法股收跌0.21%。

债市方面,美国公债收益率下跌,因国际贸易的不确定性令市场的乐观情绪部分消退,且近期收益率涨势被视为过度。指标10年期公债收益率从周二尾盘的1.909%跌至1.872%。

欧元区公债收益率也出现回落,多数欧元区10年期公债周三下跌4-6个基点。指标10年期德债收益率录得6月以来最大单日跌幅,下跌6个基点至负0.3%。

追踪市场风险偏好的恐慌指数一度大涨10%,升至13.9,也暗示市场因国际贸易的不确定性对于市场乐观情绪的打压。

因此近期需继续密切关注国际贸易局势走向。

英国数据接连创数年新低,英镑计价黄金反弹10英镑,日内关注零售销售数据

继就业数据创出数年低位后,周三公布的英国通胀率降至近三年低点,因公用事业费率上限造成影响。

官方数据显示,英国10月通胀率降至近三年来低位,在下个月大选之前给家庭支出带来一定推动作用。英国国家统计局(ONS)表示,10月CPI较上年同期上升1.5%,9月升幅为1.7%,因监管部门的费率上限压低了1500万户家庭的电力和天然气价格。这是自2016年11月以来最低的CPI同比升幅。

尽管近期英国脱欧党称不与保守党在下月大选中争夺席位。这增加了约翰逊继续担任首相,并执行其脱欧协议的机会。这使得市场部分消化了英国经济数据不佳的影响。

但是随着越来越多的数据指向,受持续三年半之久的脱欧乱局的影响,英国的经济前景正在进一步恶化,这令市场的担忧情绪回升。

11月英国央行利率决议尽管维持按兵不动,但是有两名官员表达了需要降息的立场,也暗示英国央行对于经济前景的担忧。

道富环球市场全球宏观策略主管Michael Metcalfe在11月13日发布报告指出,受到经济前景平平以及通胀增速下滑等因素影响,预计英国央行下一步将降息,加入“宽松大军”。他表示,全球近一半的央行今年都放松了货币政策。在这种全球经济较为疲软的大环境下,面对英国“无协议脱欧”这一最大的全球尾部风险之一,英国央行却并未放松政策。

受此影响,周三以英镑计价的黄金自1130英镑附近回升近10英镑,也暗示英国投资者对于经济放缓的忧虑。除非近期英国大选方面再传利好消息,否则持续疲软的经济数据料继续打压市场的风险偏好。

黄金ETF持仓不足900吨,为7周低点

随着市场风险偏好回升,黄金ETF持仓近期持续萎缩。11月12日黄金ETF持仓跌破了900吨关口,为7周以来最低水平。11月13日黄金ETF持仓量进一步萎缩至896.77吨。

对此Stonehage Fleming投资策略主管Peter McLean说,短期来看,黄金涨势似乎已经耗尽,近几个月黄金ETF的资金净流入非常高。

Peter McLean认为,如果经济前景确实有所改善,投资者可能会降低对实物黄金的热情,至少在目前,这应该会为金价创造一个上限。

不过 McLean指出,尽管现在金价上涨的理由可能比以前弱得多,但一些人表示,他们对全球经济状况的担忧,使得他们保持一个健康的资本配置变得非常值得,因此除非全球经济出现进一步回暖的信号,这也在短期内限制黄金的跌幅。

美元料2020年维持上涨也给金价带来压力

凯投宏观经济学家全球市场团队的高级经济学家Jonas?Goltermann在一份报告中写道,在国际贸易紧张局势持续,全球经济增长放缓以及美联储暂停降息的情况下,美元更可能进一步升值而不是下跌。

他表示,国际贸易紧张局势可能仍然会很严重。全球经济将在未来两个季度进一步放缓,此后也不会强劲反弹。

他说,随着美联储宽松周期接近尾声,投资者也可能青睐美元,因欧洲央行和其他央行可能在2020年进一步放松政策。

而高盛也表示,美国金融状况今年显著放松,为2020年经济增长出现令人惊喜的表现奠定了基础。

高盛在周二发布的一份报告中表示,该公司衡量金融市场宽松程度的指标现在发出了对经济有积极推动作用的信号。高盛还发表研究报告指出,预测人士通常会低估这种变化的影响。

该行预测,当前宽松的金融条件将给明年美国经济增长带来0.5个百分点的积极影响,这将使经济增长比普遍预期高出0.2个百分点。目前知名外媒调查得出的2020年经济增长预期中值为1.8%。

如果符合高盛的预期,令进一步对美元构成支撑,这也会对金价构成压力。

后市前瞻

① 10:00 中国1-10月规模以上工业增加值年率、中国1-10月城镇固定资产投资年率

② 15:00 德国第三季度未季调GDP年率

③ 15:45 法国10月CPI年率

关注欧洲经济数据,周三欧元兑美元一度跌破1.1关口,如果欧洲经济数据走坏可能会抵消此前德国数据回暖的利多影响,加上近期欧洲股市走高,这可能导致欧元计价资产大幅回落,进一步支撑美元。

④ 17:30 英国10月季调后零售销售月率、南非9月黄金产量年率

关注英国经济数据,在就业和通胀均创出数年最差水平后,如果零售销售数据进一步走坏,将会强化市场对于英国央行降息的预期,支撑英镑计价黄金走高

⑤ 18:00 欧元区第三季度GDP年率

⑥ 21:30 美国至11月9日当周初请失业金人数、美国10月PPI月率

⑦ 22:00 美联储副主席克拉里达发表讲话

⑧ 22:10 美联储埃文斯发表讲话

⑨ 23:00 美联储主席鲍威尔作证词

⑩ 次日01:00 美联储威廉姆斯发表讲话

? 次日01:20 美联储布拉德发表讲话

日内美联储官员讲话密集,在鲍威尔也暗示将暂停降息后,料日内讲话不会有太多新意。

但是由于鲍威尔在讲话中表达了对于美国经济前景的乐观预期,其他美联储官员也将表达各自的立场。

目前来看,需要关注埃文斯、威廉姆斯和布拉德讲话。

埃文斯此前多次强调制造业疲软对于经济的拖累。而威廉姆斯近期一直未明确表达自己的立场,市场将关注他是否会传达更为明确的信号。布拉德尽管在10月利率决议上投了赞成票,但是他近期并未表示自己是否支持年内暂缓降息,如果布拉德也暗示需要暂缓降息,那基本上就可以说美联储已经就暂缓降息达成了一致,这将对美元构成支撑。

MyFxtop迈投(www.myfxtop.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本站部分文章基于互联网的整理,我们会把真正“有用/优质”的文章整理提供给浏览者。如果文章所有者并不想本站转载其文章,如有侵犯,请联系我们,我们将第一时间删除。

另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。

MyFxTops邁投財經

MyFxTops邁投財經