岁月如流水悄悄溜走,我们又老了一岁,在投资的道理上不管朋友们在2019年是收获了盈利的惊喜,还是承受着亏损的失望,岁月终将不会回头。但古人云,以史为镜,可以知兴替。对于历史行情的总结和复盘,无疑会给我们未来的交易有着不可忽视的关键性作用。总的来说, 2019年现货黄金市场节奏分明:宏观层面主导了市场,整个行情节奏均分为震荡洗盘拉升;宏观层面上,仍处于大结构筑底过程中,而且目前黄金价格已经逐渐脱离底部进入真正的状年拉升期,可以说2019年黄金市场寒冬已经逐渐逝去,2020年黄金金市场暖冬牛市已悄然来临!

回顾2019年的行情,整体走出的是上涨行情,第一是至2018年1295下破以来到1160后走出一波超跌反弹行情,二是围绕美联储降息走出三浪上涨以1266-1357的一波,三是围绕国际贸易摩擦走出避险行情,而目前前期我们也讲过至价格上破1557四浪调整以来的下降趋势线,开启了五浪的上涨格局,而目前重点是1525一线的压制,一旦突破短期1540一线垂手可得。

而狂粉兵团至2018年价格下破长期趋势线1295以后,一路做空到1160成为了全网的空头代言人,而随着金价上破天图半年线1227以后我们开启了中期的战略多到美联储降息以后更是一路看多到1557,在近期我们一直全网公开提示价格1445将成为1557调整以来的阶段大底,始终看多,有太多人不理解,在突破1557下降趋势线来更是以1482.5开启了战略一路做多,取得了很不错的战绩,但2019年的更辉煌的战绩也已将尘挨落定,2020崭新的一年将正式开始,生命不息,战斗不止仍然是我们的宗旨,在人的一生中,我们难免会输掉或失去什么,但一定不能输掉心情,与时俱进追赶太阳,创造生活收获幸福,昨天再辉煌已经成为历史,今天依然步履匆匆,天地之鉴也,万物之镜也,回归市场,在盈利的道路上我们继续全力拼博向前冲锋。

对于后市及2020年行情如何运行?

从宏观面来看

美国联邦储备委员会宣布将联邦基金利率目标区间维持在1.5%至1.75%不变,符合市场普遍预期。美联储声明称,10月份以来的信息显示,美国就业市场保持强劲,经济活动温和扩张,失业率保持在较低水平。尽管家庭消费强劲增长,但企业固定投资和出口仍然疲软。最近12个月里,美国整体通胀率以及剔除食品和能源价格后的核心通胀率均低于2%。不过,鲍威尔在新闻发布会上的演讲却让美元指数短时“坠崖式”下跌,他说:“为了使利率上升,我希望看到持续的、显著的通货膨胀,”鲍威尔在新闻发布会上说道,“在提高利率以解决通货膨胀问题之前,通货膨胀必须显著且持续地上升。美联储不愿再次加息并不是一个严格的成文规定。我们还没有试图把它变成某种官方的前瞻性指引。”

我们细看在美联储公布利率决定后,美国国债收益率与美元一道下滑,市场看似从点阵图、而非模棱两可的政策声明中领会了美联储的鸽派信息。鉴于美联储删除了对下行风险的担忧,政策声明本身可以被视为鹰派的,但是点阵图显然是鸽派的。对长期联邦基金利率的预期维持在2.5%,到2020年的点阵图仍显示利率低于该水平。这意味着,通过点阵图反映出的共识是一段时间内将保持宽松政策这也触发了金价进一步拉升的格局。

其二是美国股市

我们可以看出美股一路加速上扬,上涨离30000整数也就一步之遥,2019年岁末之际,道指2018年四季度大跌的历史没有重演,反而不断刷新历史高点纪录。个人认为山姆大叔与我们帽子磋商第一阶段协议文本达成一致、美联储货币政策重归宽松,降息+有机扩表和全球制造业反弹(11月美国制造业就业数据好于预期)都有利于美股冲高,归根结底还是前期触发经济衰退的担忧因素消退,并叠加流动性宽松下的估值攀升的结果。

2020年美股还能否再创新高呢?从历史数据及宏观面来看推演,个人认为美股伴随全球经济在2020年一季度阶段性企稳而保持强势的可能性很大,但是2020年二季度之后,补库周期结束叠加结构性问题,如全球人口红利消退、贫富分化加剧和地缘政治冲突等因素,都意味着经济企稳只是阶段性的,未来提高劳动生产率和优化收入分配是关键,在这个过程中,如果政策的效果边际递减、全球化和逆全球化力量博弈,具备泡沫特征的美股可能面临较大的下行风险,而且技术面风险也在加大,一旦美国大三股指出现大跌甚至大幅回落,这对于黄金来说将再次避险进一步推高金价。

美国经济增长

2020年二季度放缓的概率很大。一方面,美国居民消费可能对经济的支撑减弱。虽然美国失业率保持低位,但是美国的个人收入增长却并未同步强劲,且美国劳动力市场进一步强劲空间有限。从美国的货币政策来看,带来的是股市等资产价格上涨,而实体经济低迷,新增非农就业的增长主要来自低收入部门,反而导致美国贫富差距拉大。数据显示,美国的家庭净资产中位数,收入为90%—100%的人群的资产获得了大幅增长,但大多数普通居民的资产基本上没有增长,另一方面,美国的减税政策在2020年对经济提振消散。2018年,二狗政府税改措施使得美国个人实际有效税率由2017年的12.12%降至2018年的11.66%,企业实际有效税率由14.98%降至10.65%,税改政策对美国GDP拉动约1个百分点。然而,统计显示2019年美国个人实际有效税率反而在上升,截至9月末较2018年全年上升了0.13个百分点。

美国公共债务

债务膨胀不利于美国经济发展。美国国会预算办公室最新公布的年度预算展望显示,截至9月30日的2019财年美国预算赤字预计达9600亿美元,2020财年预算赤字将扩大到1万亿美元。国会预算办公室在2019年5月预计2019年美国财政赤字为8960亿美元,2020年为8920亿美元。从两份预测数据来看,美国财政赤字增长的速度比预期要快得多。

美国公共债务扩张带来的是美联储被迫从有机扩表演变为新一轮QE。此轮美联储购债被美联储称为“有机扩张”。不同于以往的QE,此次购债主要是短期债券,且久期较短,目的是解决银行体系储备金不足的问题。历史上美联储曾经在1942年实行了长达十年之久的盯住收益率曲线政策,主要目的是为“二战”融资。本次美联储倾向于控制短端利率,而非长端利率。然而,随着美国经济复苏动能在2020年二季度消退,并不排除美联储将资产购买计划从“有机扩表”演变为新一轮资产负债表全面扩大的真正扩表,值得关注的是美国减税效应边际递减,甚至出现负面效果。2016年至今美国财政赤字扩大,是顺周期扩张,这在历史上是很少见的。对于美国三大股指而言,减税带来企业流动性改善,支持美国上市公司进行大规模股票回购,这也是2016年至今美国股市上涨但盈利不上涨的背离原因。当前美国是贸易和财政双赤字,之所以三大指数还是继续强势,在于二狗减税使得企业在营收回落的情况下利润保持稳定。而2020年减税效应减弱,美国上市公司利润可能加快下行。

此外,美联储货币宽松空间远不及2009年,而美国上市公司在减税效应消退后,现金流下降使得股票回购数量也在下降。数据显示,经过2019年三次降息之后,美联储将利率降至0的空间只有175个BP,而2008年金融危机爆发后美联储降息的空间高达350个BP,所以一旦出现这种局面将迎来2020年金价的春天。

地缘因素的影响

首当其冲的就是欧洲的问题

欧盟自从成立以来,英国就已经分别多次提出脱欧的投票,事实上高傲的英国贵族风气至今未泯,在很大程度上是无所谓的,但是不巧的现在赶上整个欧洲大崩溃的年代,这一点变得极为突出,目前绝大部分欧洲国家并未从08年的金融危机中走出,大部分包括意大利、西班牙、希腊在内的国家都存在着巨量的债务问题,而且按照预期,未来几十年都偿还不了,更致命的是高昂的财政支出与民众的高福利最终使得这些国家几乎无法走出困境,这一切都是促使欧盟骑虎难下在全球纷纷加息的前提下,背道而驰一直延续QE希冀能够挽回败局,而这种情况下只有经济迎来巨幅的增长才能解决一小部分的问题,而目前欧洲并未能看到这一希望的到来,所以长期以往欧洲再次出现问题是迟早的事情,这也触使大部分市场人士都是看空欧元的走势也不足为奇,而英国虽然这一次的选举落幕,但后边一系列的问题仍然存在,这也是一个不确定因素。

第二仍然是中东局势

本波金价虽然技术面有一定的原因,但中东局势也是直接影响金价上涨的一个主要因素,沙特同伊朗关系紧张。双方矛盾已上升为地区主要矛盾。以沙特、阿联酋、埃及为一方,同以伊朗、叙利亚、伊拉克、黎巴嫩真主党为另一方的两大阵营分庭抗礼。沙、伊代表的逊尼派和什叶派矛盾也在日益激化。沙、伊分别支持的也门哈迪政府和胡塞武装正在打一场代理人战争。在叙利亚问题上,双方争斗激烈。沙方支持叙反对派武装,耗资巨大,未成气候;伊方支持巴沙尔政权,有了大发展。对于卡塔尔断交风波,卡方得到伊朗、土耳其大力支持,腰板硬起来,敢于对沙说不。沙特骑虎难下,至今未能同卡和解,从而使海合会裂痕加深,而这些主要还是老美的主导,所以中东局势在2020年是否会引发局部战争也是一个重量级的未知因素。

技术分析

从年线来看,价格突破1920长期以来的下降趋势线,短期以20年均线做为依拖,5年和10年均线长期金叉看多,而月线至2019年展开大牛市以来一直承现多头格局,虽然中间出现调整,但1160-1557上涨接近400美金,但调整只有113美金,而且整个月线均线系统一直处于多头向上态势,而周线上破下降趋势线及通道外沿后连续拉出两根大阳线,波幅接近了50美金,而辅助指标MACD快慢线已经粘合,一旦二次金叉将再次引爆一波周线级别的行情,而短期价格与均线有点背离,所以一旦回测将是再次中长线机会。

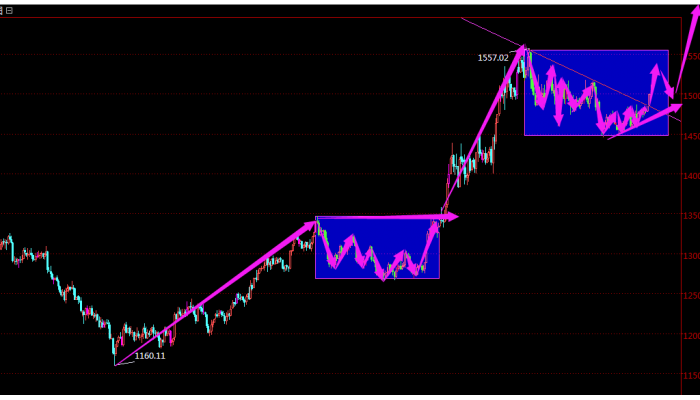

日图我们一直强调,任何周期级别的底、顶、趋势行进都可拆解为三段,即初期(初生),中期(壮年)、末期(老年)。只在初期介入顺向行动,在末期清仓。在壮年期的顶与底有可能创新高与新低。?顶与底就是一个从宽幅震荡到窄幅震荡,然后合力于一处产生临界拐点!而浪形上,一浪1160-1346,有朋友说哪1346以来的不能算做几浪吗,首先在没有破高的前提下,1346至1266之间的反复运行只能看作是复杂的二浪运行,而三浪以1266-1557做为拉升浪,而四浪以1445做为底部在上破1482后可以看出以大五浪的运行,一旦上破1557可以确认四浪的结束,哪五浪的加速浪将正式开启,而目前只能看出是一个五浪的起始浪,我们都知道推动五浪中上行三个浪中,如第三浪延伸则一、五浪的幅度经常是等长,推动浪中如第五浪延伸,则幅度是本段浪型起点至三浪终点的1.618倍,推动浪中如第一浪延伸,则第二浪底至第五浪终点的幅度是第一浪的0.618倍,而目前来看,震荡时间与三浪时间基本出现吻合,横有多长,竖有多长,当下三浪的调整时间和四浪基本吻合,哪现在就是五浪的上升,而五浪的上涨首先我们可以看到一浪1160-1346波幅186美元,三浪以1266-1557是281美元,从波浪的理解程度及趋势的分析来看,一浪的高度186*3.236+1160=1760,而实际情况是现在三浪作为冲击浪与一浪的高度相差约100美元,所以五浪的高度从实际情况来推演一浪的波幅加上四浪的起点预期是1630一线,所以从整个中期战略来看低多仍然是主趋势。

而日内(12月31日)价格早盘自1514.5拉升到1525已经10块多,而我们1515.5一线的多单也在1523上获利了结,目前看多不追多,再追不能说风险有多大,只是防守不好设,而1517作为前期的平台顶突破,目前压力转换为支撑,这个支撑已经上移到1519一线,上方1525有压力,但不代表做空,因为趋势是多,其次在单边上涨行情中压力是用来上破的,只能做为平仓和减仓的一个信号,因此战略上我们仍然是主多为主,大调整大多,小调整小多,但从时间上一定要注意节奏,在这个市场没有所谓的绝对多头也没有所谓的绝对空头,我们能做的只是跟随,低级的欲望通过放纵就可获得,高级的欲望通过自律方可获得,顶级的欲望通过煎熬才可获得,这个绝对适合我们做交易的朋友,“顺势而为,取财有道!”记住:请永远不要和趋势作对,和趋势做对对的也是错的,对了只能是运气,因此综上所述得出结论如下:

建议:欧盘回落1520-19多,防守1514,目标1530-38.

曾经有朋友和我在闲谈中,聊到在他眼里好老师就是喊/单准,能盈利!对于这个回答,个人不置可否!是的,能带你赚钱的老师固然是好老师!但是,老师不是神,也会有错单的时候!那么,当你遇到老师错单时,就选择离开?更有甚者好不容易遇到自己认为感觉好的老师,又因为曾经的亏损而止步,忍不住去怀疑对方的真实性以及指导能力!我只想说这样的想法对老师是不公平的!因为每个人都有交易死亡期,也许在状态好的时候你没赶上,在状态不好时你正好点背遇上。

关于如何判断市场上多如牛毛的分析策略以及分析师及交易员,个人认为“感觉”两个字足以,相信自己的第一感觉,再进一步确定他到底是不是你需要的那个可以为投资者考虑,会实实在在教你东西,能给你很好的策略带你赚钱的老师,是不是一个值得你信赖的老师,选择了然后从一而终。其实分析师之间并无多大的分别,有的只会分析不交易,这种可以确定为敢喊,而真正做实盘的老师长期以往下来较保守,而本人首先是一名交易员其次才是分析师,另外毕竟没有几把刷子,谁也不会出来带客户。“没有金刚钻不揽瓷器活”,说的就是这个道理。况且实力这个东西因人而异,每个人的想法不同,资金不同,赚钱的欲望不同,自然对实力的肯定程度是不一样的。所以个人认为真正能决定他到底是不是一个你值得跟的老师,还是要看他是不是一个负责任的老师。一个有责任感的老师肯定能给你带来你想要的收益!

看到这,不知道大家是否理会了其中的精髓,市场还是原来的市场,投资还是原来的投资,改变着的只不过每天来来往往的投资者以及分析师而已,中国人最看重的是情,感情、友情、亲情、爱情、热情、心情。有了情,生活才能精彩,有了情,生活才能快乐,只有在精彩快乐的生活中我们才能去做好这个投资,只有真正的把投资当做生活的一部分来做,才能达到最好的效果,在你投资的路上,宝哥期待我们之间的相遇,期待我的时候能得到大家的认可,更加期待我能为你的投资生活带来友情、热情或者心情。

2019年已然逝去,2020年又是新的开始,投资如人生如战场,有失意也有成功,关键是始终坚持,知己知彼,方有笑看风云的魄力和洒脱随性的资本!宝哥在此祝所有投资朋友在新的一年交易顺利,身心康健!

【声明:本文由汇金网指导老师“金宝”(金宝狂人)原创撰稿,作为汇通网2019年终专题的一篇内容。转载请注明来源,谢谢。】

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。

MyFxTops邁投財經

MyFxTops邁投財經