周二(8月11日)欧洲时段,现货黄金暴跌80余美元,跌破1950大关,避险需求大降,特朗普准备签署经济刺激法案,此外俄罗斯宣布注册全球首个新型冠状病毒疫苗,而除国内A股外,亚洲、欧洲股市则整体大幅走高,市场风险偏好情绪继续回暖,这令黄金投资者选择离场观望,全球最大黄金ETF也在不断流出。从Comex期金的未平仓合约数来看,本周一其未平仓合约增加了近1200手,结束了此前连续三个交易日的下降。未平仓合约数量增加而金价下跌,这表明了之后会有进一步下行。

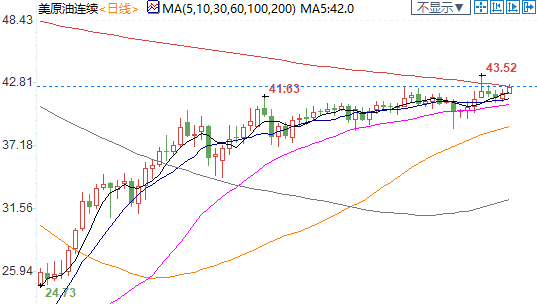

欧洲时段,美油升至四日高点,涨2%至42.75美元/桶附近,市场风险偏好情绪持续回暖,全球首款新冠疫苗落地俄罗斯,普京称俄罗斯注册了第一款新冠疫苗,这可能带给油市更好的需求前景。同时,美元指数持续回落,也提升了大宗商品的相对价值。此外,尽管美国新增确诊病例不断增加,但EIA商业原油库存继续下降,这与近期市场看涨的情绪一致。

★近期热点提要★

1、【特朗普将于当地时间17:30(北京时间8月12日凌晨5:30)在白宫举行新闻发布会】

2、【白宫顾问康威:特朗普准备签署经济刺激法案】

白宫顾问康威:特朗普将在周二得到新冠疫苗的最新消息,并讨论了6种候选疫苗,特朗普今天将就疫苗康威向媒体做简报,美国疫苗标准比俄罗斯更严格。

3、【英国首相约翰逊:需要确保我们不会爆发第二波疫情】

英国首相约翰逊:要让学校重新开学(关于就业数据)我们知道这将是一个艰难的时期,我们要做的是继续执行建设计划,未来几个月将是坎坷的,显然我们希望看到经济恢复活力和健康。

4、【中国央行:2020年7月金融统计数据报告与社会融资规模增量统计数据报告】

7月末,广义货币(M2)余额212.55万亿元,同比增长10.7%,增速比上月末低0.4个百分点,比上年同期高2.6个百分点;狭义货币(M1)余额59.12万亿元,同比增长6.9%,增速分别比上月末和上年同期高0.4个和3.8个百分点;流通中货币(M0)余额7.99万亿元,同比增长9.9%。当月净投放现金408亿元。

初步统计,2020年7月社会融资规模增量为1.69万亿元,比上年同期多4068亿元。其中,对实体经济发放的人民币贷款增加1.02万亿元,同比多增2135亿元;对实体经济发放的外币贷款折合人民币减少524亿元,同比多减303亿元;委托贷款减少152亿元,同比少减835亿元;信托贷款减少1367亿元,同比多减691亿元;未贴现的银行承兑汇票减少1130亿元,同比少减3432亿元;企业债券净融资2383亿元,同比少561亿元;政府债券净融资5459亿元,同比少968亿元;非金融企业境内股票融资1215亿元,同比多622亿元(官网)

5、【德国8月ZEW经济景气指数71.5,预期55.8】

德国智库ZEW:银行部门和保险公司在未来6个月仍然非常糟糕的收益预期引起了人们的担忧,经济快速复苏的希望继续增强,但对形势的评估正在缓慢改善,根据对个别行业的评估,专家们预计将看到整体复苏,特别是在国内行业

6、【新西兰总理阿德恩:奥克兰将从周三中午开始3级新冠限制措施,为期三天】

新西兰总理阿德恩:病例源头仍不清楚,奥克兰居民从周三开始就应该呆在家里不去上班或上学,奥克兰将关闭酒吧,实施限聚令,呼吁奥克兰居民不要涌入超市,新西兰其他地区将实施二级限制,有可能会出现更多新冠肺炎确诊病例。

★欧洲时段外汇行情回顾★

欧洲时段,美元指数回落至93.2附近,瑞银集团认为美元有盘整的理由,美国新冠病毒病例激增速度似乎在放缓,预计美国国会将就进一步的财政刺激达成协议且美元空头头寸已经建立,但从长期来看,考虑到美国超宽松的货币政策,对美国债务的担忧以及长期美元持仓的平仓,预计美元将进一步走软;长期内美元跌势依然完好,即便其下跌速度将放缓,侵蚀美元利率优势的美国超宽松的财政和货币政策将持续下去,与美国大选相关的不确定性可能会继续打压美元。

欧洲时段,欧元兑美元大涨80点至1.18上方,法国外贸银行(Natixis)的分析师指出,考虑到美国联邦政府债台高筑,同时美联储还在加速扩表的这一大背景,美元相对以欧元为首的非美货币将面临持续下行的压力;不过该行指出,欧元兑美元保持强势的前提是欧元区内部环境稳定,一旦诸如此前的欧债危机和英国脱欧式的风险时间在欧元区范围内重新掀起波澜,那么欧元与美元的强弱低位就又会发生倒转。

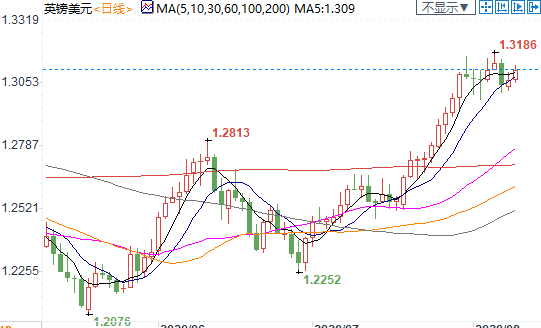

欧洲时段,英镑兑美元探底回升70余点,英国首相约翰逊表示,需要确保我们不会爆发第二波疫情,要让学校重新开学,(关于就业数据)我们知道这将是一个艰难的时期,我们要做的是继续执行建设计划,未来几个月将是坎坷的,显然我们希望看到经济恢复活力和健康。而美元指数的回落主导了非美货币的走高,此外英镑也整体受益于市场风险偏好情绪的回暖。

欧洲时段,美元兑日元涨幅收窄,避险买需消退一度推动美元兑日元创一周新高,而俄罗斯宣布注册全球首个新型冠状病毒疫苗,令市场风险偏好情绪升温,大华银行指出,当前美元兑日元的走势趋势也意味着汇价终将摆脱前期因美元承压仍出现的阶段性低谷,重返106-108这一盘整区间之中。后市,在全球风险情绪消长的带动下,美元兑日元料恢复走势的同步性,因而持续横向盘整仍是中短线行情的趋势所在。

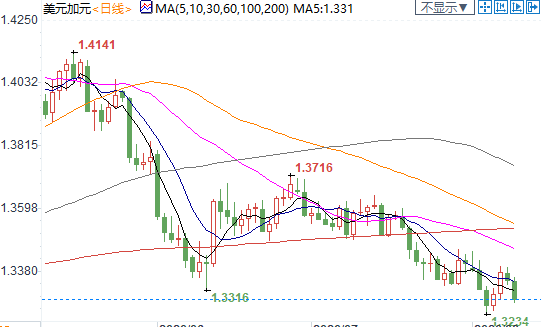

欧洲时段,美元兑加元大跌0.6%至三日低点1.3272,美元指数大幅回落,避险需求降温,而日内俄罗斯宣布注册全球首个新型冠状病毒疫苗,这令全球风险偏好情绪升温,推动商品系货币走强。投资者对全球经济的乐观预期也带动能源需求预期上升,推动油价走高,更进一步带动加元走强。

欧洲时段,现货黄金暴跌80余美元,跌破1950大关,避险需求大降,特朗普准备签署经济刺激法案,此外俄罗斯宣布注册全球首个新型冠状病毒疫苗,而除国内A股外,亚洲、欧洲股市则整体大幅走高,市场风险偏好情绪继续回暖,这令黄金投资者选择离场观望,全球最大黄金ETF也在不断流出。从Comex期金的未平仓合约数来看,本周一其未平仓合约增加了近1200手,结束了此前连续三个交易日的下降。未平仓合约数量增加而金价下跌,这表明了之后会有进一步下行。

欧洲时段,美油升至四日高点,涨2%至42.75美元/桶附近,市场风险偏好情绪持续回暖,全球首款新冠疫苗落地俄罗斯,普京称俄罗斯注册了第一款新冠疫苗,这可能带给油市更好的需求前景。同时,美元指数持续回落,也提升了大宗商品的相对价值。此外,尽管美国新增确诊病例不断增加,但EIA商业原油库存继续下降,这与近期市场看涨的情绪一致。

机构观点

【汇丰银行:欧元兑美元前景黯淡】

汇丰银行仍看好美元兑欧元的前景,未来数月欧元区财政脆弱将成为一大挑战,如果失业率上升并在今年年底政策支持减弱的情况下保持高位,下一届欧盟或许不会在抑制欧洲潜在的政治焦虑方面发挥太大作用;进一步的金融一体化应该有助于许多国家的经济应对,但不会减少整个地区的欧洲怀疑主义威胁,这种威胁可能在未来的选举中抬头;自2月底以来欧元兑其他G10货币的表现表明,传统的风险情绪环境一直主导外汇市场,部分迹象表明,更广泛的风险情绪指数可能已经见顶,表明一些更为特殊的行为正开始悄然出现,但现在还为时尚早;仍预计全球经济复苏将相对缓慢,面临下行风险,在这种环境下,预计财政政策的灵活性将支持货币走强,因此仍看好美元兑欧元的前景,欧元区财政脆弱将在未来数月成为一大挑战。

【花旗集团:新西兰联储8月料鸽派维稳】

花旗集团预计新西兰联储8月利率决议将保持货币政策不变,但料将倾向于鸽派,自5月新西兰联储进行最后一次经济预期以来,新西兰经济数据有所上升,足以表明该联储将上修增长预期,不过新西兰联储将更为关注货币政策工具,尤其是对大规模购买资产计划(LSAP)的调整,目前该计划规模在600亿纽元,以及购买外国资产计划,实施负利率政策的空间等将是市场关注的焦点;季节数据显示,8月较其他月份会出现更浓厚的避险情绪,G10货币当中,纽元和澳元倾向于下行,目前看不出这种季节性因素背后的明确原因,但是由于新西兰9月将举行大选,如果市场环境再度以避险情绪为主导,那么纽元9月可能下跌。

【瑞银集团:美元短线面临多重反弹动能,但中长期前景仍看跌】

① 瑞银集团分析师指出,美元指数近日以来出现暂时见底企稳的走势,主要因为三大原因:(1)美国本土疫情出现持续缓和,与欧洲疫情重新有所抬头构成反差;(2)美国总统特朗普签署临时援助协议,令美国“财政悬崖”风险暂时解除,对于投资者情绪构成鼓舞;(3)CFTC持仓数据也显示之前美元空头头寸达到极致,获利回吐需求巨大,行情到了物极必反的拐点;

② 但瑞银指出,上述状况并不能扭转美元中长期仍然偏向下行的趋势,一方面,美国朝野的争端仍在继续,之后大选进入白热化阶段后还会带来更多变数,而这意味着未来财政政策的不确定性将倒逼美联储长期维持超常宽松货币政策,这足以令美元持续承压;

③ 该行预期欧元兑美元短线可能跌至1.15-16区间,但长期来看,到2021年9月,欧元兑美元汇价仍将升至1.20-25区间(中位值在1.22),同时美元兑瑞郎则将跌至0.90一线

【花旗(Citi)经济学家们表示,本季度金价无疑就能触及2100,未来6到12个月就能触及2300】

① 金价上涨并不是巨大通胀到来前兆,尽管在美联储大幅宽松刺激的情况下,市场对此有所预期。通胀的货币理论已经被就业和产品市场的微观理论取代了,市场计入通胀风险很低;此外,该行还认为黄金的上涨也同样不意味着美元失去了国际储备货币的地位;

② 金价的上涨主要受到各国央行宽松货币政策的影响,这使得实际利率跌至负值,在这种情况下,黄金持有成本被大幅降低,因此投资者们转向了黄金;

③ Brewin Dolphin研究主管Guy Foster也认为,推动金价上涨的是负利率。从市场情形来看,美联储和其它各国央行都无法加息,因为失业率高企而通胀也在升温;

④ Foster认为通胀可能会涨至3%左右,那么就是负3%左右的实际利率。在这种情况下,黄金会有非常好的表现。

【法国外贸银行:长期内欧元兑美元料大幅升值】

① 法国外贸银行认为,考虑到美国货币增长速度快于欧元区,美国外债增长,欧元区重返外部资产以及欧元区建立联邦债务的前景,有理由预期长期内欧元兑美元将大幅升值;汇率的货币方法表明,货币供应量增长较快的国家,其货币汇率会出现贬值,由于新冠病毒危机,美国的货币基础在最近一段时间比欧元区增长得更快;美国的储蓄不足和外部赤字与欧元区的过剩储蓄和外部盈余形成对比,导致美国净外债不断增加,而欧元区恢复净外资产,例如美元供应过剩,欧元需求过剩,有利于欧元兑美元升值;

② 历史趋势确实是,欧元区逐步引入联邦债务,首先为欧盟复苏计划的投资提供资金,然后扩大为能源转型和未来投资等提供资金,欧元区联邦债务将具有吸引力,投资者将从美国债务转向欧元区联邦债务,因为欧元在外汇储备中的比重将增加,显然对欧元的升值有利

【CMarkits石油研究主管:EIA商业原油库存将继续下降】

① 尽管美国新增确诊病例不断增加,但EIA商业原油库存继续下降,这与近期市场看涨的情绪一致;

② 英国伦敦CMarkits石油研究主管YOUSEF ALSHAMMARI表示,商业原油库存二季度减少740万桶,至5.186亿桶,比去年同期水平高出7970万桶。但受经济活动持续增长、市场部分消化了疫情二次蔓延的风险、OPEC+的100%减产影响,预计到2021年第二季度商业库存将回到4.5亿桶以下;

③ 他还指出,过去几个月,美国商业原油库存净下降,6月减少690万桶,7月减少3200万桶;

④ 此外,美国商业原油库存下降,同时原油进口和炼油业务净增加,显示出需求复苏的积极迹象。目前,美国炼油产能利用率为1840万桶/日,为总产能的79.6%,仅比危机前水平低15.23%。

【黄金矿企Barrick首席执行官Mark Bristow表示,重要的不是金价的顶部在哪里,而是之后会稳定在什么水平】

① Bristow指出,从1972年至今,黄金市场此前出现过两次大涨,分别是1980年和2011年,眼下这是第三次。重要的不是金价在什么水平触及顶峰,而要看之后新的基础形成在哪里;

② 眼下金价这种大涨的背后是法币遭遇的风险,人人都在寻求避险。谁都能明白在各国央行大量印钞的情况下,货币会受到影响;

③ 疫情对全球经济的影响几乎是空前的,黄金市场在触及顶峰后,最终会回到一个新基础水平,这个水平才是关键。

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。

MyFxTops邁投財經

MyFxTops邁投財經