周二(10月13日)欧洲时段,英镑兑美元回落60余点至1.3附近,欧盟脱欧谈判首席代表巴尼尔,英国和欧盟在达成协议方面只取得了有限的进展,欧盟将“继续努力”达成一个公平的协议,尚未取得足够的进展进入最后谈判。而欧洲经济研究中心(ZEW)表示,近期新冠肺炎病例的急剧增加增加了未来经济发展的不确定性,英国脱欧后没有达成贸易协议的前景也增加了不确定性。

欧洲时段,美元兑加元创五周新低至1.31,受益于美油有所反弹,加拿大国家银行表示,预计未来十二个月美元兑加元将下跌,加拿大经济仍显示出不可思议的弹性,政府对家庭的救助力度仍然很大,就业反弹较美国更为明显,不仅总就业出现迅速恢复,就业参与率也明显反弹,加拿大经济表现出色,令加拿大与美国短期利差扩大,提振加元,美元兑加元十二个月目标为1.28,但在美国大选前对汇价走势持谨慎态度。

★近期热点提要★

1、【欧盟脱欧谈判首席代表巴尼尔:未来几周内,欧盟将继续致力于就脱欧达成公平协议,峰会举行前欧盟达成了强劲的联盟】

欧盟脱欧谈判首席代表巴尼尔,英国和欧盟在达成协议方面只取得了有限的进展,欧盟将“继续努力”达成一个公平的协议,尚未取得足够的进展进入最后谈判。

2、【国际能源署(IEA):新冠疫情或导致能源需求复苏推迟至2025年】

① 国际能源署(IEA)周二表示,新冠疫情导致经济复苏缓慢,可能将全球能源需求全面反弹推迟至2025年。

② IEA在其年度世界能源展望中表示,在IEA的中心设想中,疫苗与治疗方法问世可能意味着全球经济将于2021年反弹,到2023年能源需求复苏。不过,在“复苏推迟的设想中”,复苏时程将被推后两年。

③ 在这种情况下,IEA预估“近期更深度的下滑,将侵蚀经济增长潜力,高失业率将消磨人力资本,破产与结构经济的变化,意味着部份实体资产也将失去收益。”

④ IEA认为,今年全球能源需求下降5%,能源相关的二氧化碳排放量减少7%,能源投资亦削减18%。石油需求势将下降8%,煤炭使用量下降7%,可再生能源消耗将略微增长。

⑤ 整体而言,IEA表示,说疫情对各国政府和能源业起到刺激或阻碍作用还为时尚早,他们在寻求提高能源业的可持续性。

⑥ IEA署长比罗尔表示,决策者的表现有些落后;靠当前的全球政策,我们远达不成气候目标。全球石油需求增长的时代将在未来10年内结束,但在政府政策没有重大转变的情况下,我没有看到见顶的明确迹象。全球经济复苏将很快使石油需求回到危机前的水平。

3、【美国石油行业要从历史上最严重的石油需求下滑中复苏之路曲折】

① 美国及其他地区的石油需求仍低于去年的水平,而越来越多的负债页岩油生产商则难以在如此低的油价下为债务再融资,并申请破产保护以重组债务负担;

② 由于全球石油需求不太可能在2021年底前恢复至危机前的水平,油价可能会持续低迷较长时间,这对美国页岩油进一步造成压力。高管表示,美国页岩油需要WTI原油价格高于每桶46美元,才能看到已钻井但尚未完工的钻井(DUC)大幅增加;

③ 除了许多石油生产商对盈利能力和债务水平的直接财务担忧外,美国石油行业还面临市场对该行业看法的转变,投资者对该行业脱碳的呼声越来越高;

④ 美国民主党总统候选人Joe Biden承诺将优先考虑可再生能源和脱碳,并禁止在联邦土地上新的石油和天然气租赁,而拜登胜选的可能性正在增加;

⑤ 美国政府的能源政策为石油行业增添了另一层不确定性,该行业已不得不通过削减资本开支和工作岗位,以及推迟对增产的投资决定,以在40美元的石油价格下生存。

4、【英国截至8月三个月失业率升至4.5%,裁员人数达09年金融危机以来最高】

① 英国周二公布的数据显示,虽然政府普遍的新冠就业保护计划尚未结束,但截至8月三个月的失业率从截至7月三个月的4.1%上升至4.5%,超过市场预期并创下逾三年来的最高水准。分析师原本预期失业率会较缓慢地升至4.3%。

② 英国6-8月就业人数减少15.3万人,而分析师预测中值为减少3万人,同时英国统计局大幅上修了前几个月的就业人数降幅估值。

③ 英国统计局副局长Jonathan Athow表示,“自大流行开始以来,失业者和求职者急剧增加,但更多的人告诉我们他们并没有在积极寻找工作。最近被裁员的人数也急剧增加。”

④ 英国统计局数据显示,在截至8月的三个月,裁员人数创纪录地增加11.4万人,至22.7万人,创2009年英国受全球金融危机影响以来最高。

⑤ 英国财政大臣苏纳克(Rishi Sunak)周二重申,他的首要任务仍是减缓失业增加,不过他将以一项不那么慷慨的计划,取代本月底将到期的规模500亿英镑工资补贴计划。“我从一开始就坦诚地告诉大家,很不幸,我们不可能保住每一个工作”。

⑥ 英国首相约翰逊周一在英格兰推出了一套新的限制制度,而且一位大臣表示,政府可能不得不采取进一步措施。

5、【日媒民调:日本首相菅义伟内阁支持率跌至55%】

据日本放送协会(NHK)报道,NHK在9日至11日的三天里,以日本全国年满18周岁的人为对象,实施了关于日本首相菅义伟内阁的电话民意调查。民调显示,菅义伟内阁支持率有所下跌。民调结果显示,有55%的受访者表示“支持”菅义伟内阁,与上个月新内阁刚刚组建后进行调查时相比,下降了7个百分点。而回答“不支持”的受访者占整体的20%,增加了7个百分点。

6、【德国:如果我们共同努力,欧洲经济将更快恢复疫情危机前的水平】

①德国财政部长肖尔茨(Olaf Scholz)表示,他相信德国经济能够在2022年恢复到危机前的水平;欧洲领导人需要共同努力来实现这一目标;

②由于疫情的爆发,欧洲经济将在2020年出现大幅萎缩。

★欧洲时段外汇行情回顾★

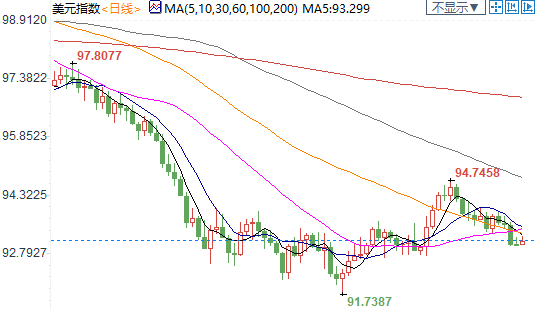

欧洲时段,美元指数回升至93.15附近,美国CPI数据符合预期,而国际货币基金组织(IMF)预计2020年世界GDP将下降4.4%,而6月份预计世界GDP将下降5.2%,同时预计2020年美国经济衰退程度将较轻,2021年经济增长将放缓。

欧洲时段,欧元兑美元承压,交投于1.18附近,花旗银行对欧元兑美元短期前景持中性立场,不过中期内有望上行,本周汇价料维持区间整理之势,因市场对美国大选选情不确定性的计价减弱,且美国财政刺激措施的讨论持续,但未来数周料上行,预计不会大幅回撤,本周重点关注欧盟峰会,留意英国脱欧协商的进展,与此同时,欧洲央行多位官员将发表讲话。

欧洲时段,英镑兑美元回落60余点至1.3附近,欧盟脱欧谈判首席代表巴尼尔,英国和欧盟在达成协议方面只取得了有限的进展,欧盟将“继续努力”达成一个公平的协议,尚未取得足够的进展进入最后谈判。而欧洲经济研究中心(ZEW)表示,近期新冠肺炎病例的急剧增加增加了未来经济发展的不确定性,英国脱欧后没有达成贸易协议的前景也增加了不确定性。

欧洲时段,美元兑日元反弹至105.47附近,美元跌势暂歇,投资者对全球经济的复苏预期乐观,国际货币基金组织(IMF)预计2020年世界GDP将下降4.4%,而6月份预计世界GDP将下降5.2%,同时预计2020年美国经济衰退程度将较轻,2021年经济增长将放缓。2021年世界贸易将反弹8.3%,之前预测有8%的增长。

欧洲时段,美元兑加元创五周新低至1.31,受益于美油有所反弹,加拿大国家银行表示,预计未来十二个月美元兑加元将下跌,加拿大经济仍显示出不可思议的弹性,政府对家庭的救助力度仍然很大,就业反弹较美国更为明显,不仅总就业出现迅速恢复,就业参与率也明显反弹,加拿大经济表现出色,令加拿大与美国短期利差扩大,提振加元,美元兑加元十二个月目标为1.28,但在美国大选前对汇价走势持谨慎态度。

欧洲时段,现货黄金多空双方争夺1920美元/盎司关口。美元指数的回升使得黄金承压,不过市场对美国新一轮刺激项目的预期继续为黄金市场提供支撑。华侨银行(OCBC Bank)经济学家Howie Lee表示,在美元没有进一步下跌的情况下,黄金多头目前面临着困难。无论是短期还是长期,只要有新的刺激项目金价就会被推高。但由于目前迟迟不能达成协议,看起来在美国大选前都不会有新的刺激项目,因此黄金市场陷入纠结。

欧洲时段,美油涨2%至40.2美元/桶附近,二次疫情对经济的负面冲击有限,IMF上调经济增速,阿联酋能源部长表示,石油需求复苏出现好兆头,对石油需求复苏比国际能源署(IEA)更乐观,目前还不清楚石油需求全面复苏的时间,阿联酋将在10月和11月补偿超额的石油生产,OPEC+将从明年1月开始放松石油减产。不过国际能源署署长比罗尔表示,利比亚石油生产重启可能推动原油价格下跌。

机构观点

【对于黄金能否很快回到2000美元/盎司上方以及在创下新高,市场意见不一】

① BullionVault研究主管Adrian Ash表示,从美联储的政策来看,美元会走弱,而利率会低迷因美国承受着大量债务的压力,这就使得黄金成为了很有吸引力的选择;

② 短期因美国大选这一巨大风险事件的影响,黄金市场会有所波动。如果特朗普连任再当四年美国总统,黄金也不太可能像2017年至今那样,再涨70%。但如果美国民主党候选人拜登获胜,那么美国创纪录赤字的状况会继续下去,也就需要负的实际利率来支撑,这意味着金价被推高;

③ 不过DWS Group投资组合经理Darwei Kung表示,金价要再创下新高,需要出现非常意外的事件。比如,美联储不再关注通胀这种会改变美国整个基本面结构的变化等。这会使得全球投资者对美元丧失信心,但Kung指出,这种情况出现的可能很小。如果没有新一轮刺激项目出现的话,黄金会缓慢小幅走高;预计明年三季度末金价将涨至2100美元/盎司;

④ Goldsilver高级贵金属分析师Jeff Clark认为,整个市场波动性会加剧,但近期黄金市场看多趋势并没有改变。持有黄金的理由众多,推高金价的因素也非常多。简直没有比眼下这种对黄金上行更完美的环境了。Clark认为,在这种市场风险巨大的环境下,黄金并不需要太多可能就能重返2000美元/盎司水平。“如果今年年底金价没到2000美元,我会非常意外。”

【摩根大通(JP Morgan):如果拜登获胜,将大为利好黄金,且投资者可能涌向垃圾债】

① 拜登当选的选举结果会导致美国国债收益率出现膝跳式的下跌且美元将走软,因此会提振金价。该行预计四季度黄金均价维持1880美元/盎司,受到美联储政策和通胀预期的影响;

② 市场预计拜登当选后会给出更大规模的刺激项目。民主党的追随者应该持有一些高收益的债券;

③ 摩根大通表示,如果美国民主党拿下白宫和议会多数席位,那么次级投资等级债也就是垃圾债可能是不多的能带来一些收益的选择;

④ 分析师们指出,如果拜登真的像其宣称的那样在未来十年有5.4万亿美元的新支出,那么高利率就会成为实质性的风险;

⑤ 在这种情况下,新债券的发行会加速。如果新的刺激政策提振美国经济增长和通胀预期,那么长期债券的收益率也会有所上行;

⑥ 正因此,一些市场人士指出,对价格压力非常敏感的30年期债券收益率能反映出拜登的选情。

【贝莱德(BlackRock):过去几个月里,黄金越来越成为了对冲低迷利率的工具,而非避险资产】

① 贝莱德(BlackRock)的全球配置基金投资组合经理Russ Koesterich表示,过去这段时间里,黄金和股市之间的关系变成了正相关,相关性约0.3左右。两者之间这种关系的变化对黄金市场而言并不是那么常见的。在不同的经济大环境下,黄金的表现会有不同;

② 这背后一方面是因为黄金和美股都受到了美联储政策的影响。投资者们预计美联储新的政策框架意味着对宽松货币政策和负实际利率的倾向,黄金和美股都对其做出了相似的反应;

③ 在低利率的环境下,黄金无疑还会走高,但其作为避险资产的目的或许较难达成。在实际利率为负的时候黄金的表现是最好的。在美联储反复强调的背景下,这或许就将是黄金走高的完美环境;

④ 投资者眼下或许应当持有,然后逢低买入,最重要的是寻找其它能对冲美股的资产;

⑤ 另外,受到美国新一轮刺激项目迟迟难以达成协议的影响,整个黄金市场因此波动。

【高盛:随着拜登胜选的可能性加大,叠加新冠疫苗研发预计有所进展,美元指数可能会跌至2018年的低点】

① 高盛外汇分析师Zach Pandl团队指出,美国大选和新冠疫苗三期临床试验的结果很有可能对外汇市场到年底的表现造成影响,若要利好美元,需要特朗普胜选加上疫苗问世时间推迟,但目前来看,出现这两个结果的可能性较低;

② 民意调查中不断扩大的拜登领先优势让市场感到放心,降低了争议性大选结果出现的可能性,市场风险偏好抬升;

③ 另一方面,辉瑞已表示预计在10月底能看到疫苗的最终结果,Moderna也称其三期临床试验的首份中期分析报告将在11月出炉;

④ 若两家公司的疫苗有效,上述早期结果或意味着美国食品药品监督管理局(FDA)在年底前批准紧急使用授权的可能性很高;

⑤ 高盛建议投资者做空美元兑波动率加权一篮子货币,如墨西哥比索、南非兰特和印度卢比等等,并买入欧元、加元和澳元。

【美国页岩油开采活动的持续复苏需要价格至少上升至每桶46美元,高于目前的WTI的40美元水平】

① 对美国石油生产商而言,疫情导致天然气价格下降、需求减少的结果是对其经营和财务造成不利影响。在需求复苏之前,财务状况较差的勘探和生产公司以及油田服务公司将处于维持生存状态,破产预期将进一步增加;

② Haynes and Boone在其有关油田破产的定期报告中表示,如果没有任何短期内改善美国生产商经济状况的希望,可以合理地预期,在今年结束之前,相当数量的生产商将继续寻求破产保护;

③ 全球石油供应商(欧佩克、俄罗斯、页岩生产商)有足够每桶40至50美元价格的石油带到市场。在九月中旬进行的最新达拉斯联邦能源调查中,一位勘探与生产公司的高管在评论中表示,只有最合适的运营商和服务公司才能生存,尤其是在美国的石油市场;

④ 调查显示,在154家勘探与生产公司中,66%的高管表示,他们认为美国石油产量已见顶;

⑤ 大多数管理人员在调查中表示,如果油价上升至每桶至少46美元,DUCs的完工率很可能会大幅上升;我们正焦急地等待页岩开采商秋季的重新裁员。我们坚信,银行和运营商将不得不面对现实,这将导致普遍破产和资产出售

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。

MyFxTops邁投財經

MyFxTops邁投財經