美联储加息预期终究只是预期,还未形成客观实时,市场情绪出现不稳固的情况实属正常。十年期美债收益率在美联储利率决议后冲上1.59%,第二天,就从高点滑落至最低1.47%,当前价格为1.51% 。确定的逻辑是,只要美联储缩减资产负债表(停止每月800亿美元购债),十年期美债收益率必定迅速上涨。然而,投资机构对于缩减资产负债表的时间点并不确定,甚至有一部机构认为,缩表会导致美股大跌,现任美国政府显然不会允许这种事情发生。一边是强烈预期,一边是严重后果。哪个占据上风,哪个就能够左右十年期美债收益率的波动。

交易者此时要做的,就是弄清楚自己到底相信哪一方的言论,做出了选择,就要承担另一方言论所导致的逆向波动。就笔者来说,认为美联储必然会将去年超额发放的流动性收回来。时间点就是新冠肺炎疫情的负面影响完全消失。在疫苗研制成功之前,美国每日新增病例30万人;疫苗研制成功后,每日新增最新值为1万人。可以看出,疫情已经出现了根本的好转。当企业开始复工复产,人民开始正常消费,经济恢复到常态化水平,超额的货币供应将显得格格不入。美联储不去缩表,只会导致CPI数据持续性异常。5月份的CPI达到5%是一个信号,也是一个警告。美联储不加干预,6月的CPI还将更高。所谓的“暂时性通胀”只是一个借口,并非事实。更有价值的讨论是,今年下半年的美国CPI最高能够达到多少,能不能突破10%这样的超预期高位。

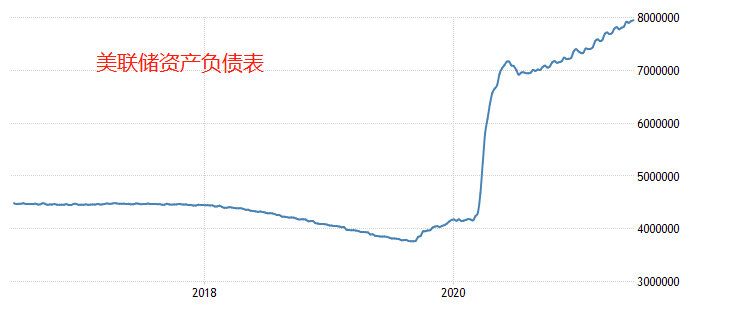

一年疫情,美联储被吓的将自身的资产负债表从4万亿扩张到了8万亿美元。市场经常嘲笑美联储,说它们的风格是:万事不决就印钞。印钞的直接后果就是恶性通胀,对于美国来说,恶性通胀会从根本上摧毁美元在全球的信用。当然,美元是霸权货币,全世界都需要美元,超额印制的美元或许会被其它国家迅速吸收,从而不会严重推高物价。这个逻辑在2021年之前是很普遍,也是被大众所接受的。但是,以4月和5月的CPI数据来看,这波超额的美元并没有被其它国家所吸收,反而滞留在国内兴风作浪。为什么会发生在这样的转变,目前还不清楚,但可以确定的是,美元在全球的吸引力正在下降。

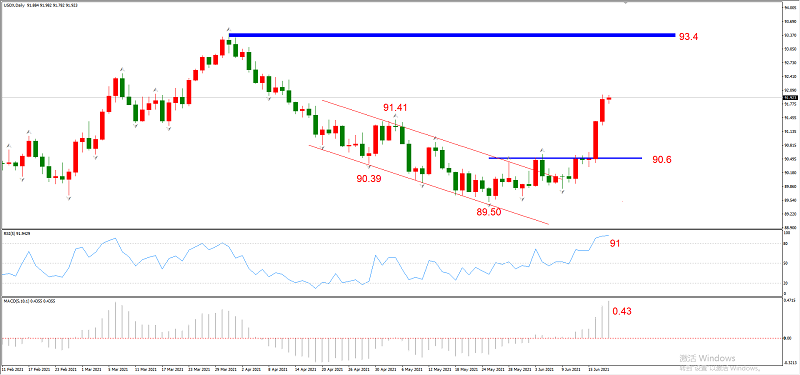

美元指数本周大涨,预计今日也会收出中阳线。最近两个月的远期目标位在93.4,有效突破该价位之后,上望100整数关口就不再是幻想。当然,如此大幅度的升值,必须要有美联储敲定缩表时间表做支撑。美元指数的背后就是十年期美债收益率,美元想要升值,美债收益率必须大涨。下一个关键数据是7月2日的非农就业报告,如果劳动力市场能够出现超预期改善,美债收益率和美元指数的牛市就可以期待。

免责声明

1、以上分析仅代表分析师观点,汇市有风险,投资需谨慎。

2、ATFX不会为直接或间接使用或依赖此资料而可能引致的任何盈亏负责。

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。

MyFxTops邁投財經

MyFxTops邁投財經