周五(11月26日),现货黄金上涨逾1%,因为在发现一种可能抵抗现有疫苗的新冠病毒变种后,投资者纷纷寻求避险。美国市场因感恩节假期休市,清淡市况让那个走势变得更加动荡,美指重挫0.6%。

北京时间19:58,现货黄金上涨1.29%至1812.11美元/盎司;COMEX期金主力合约上涨1.61%至1815.7美元/盎司;美元指数下跌0.52%至96.280。

南非惊现新的变异毒株

南非科学家周四表示,已经检测到一个新的新冠病毒变体,携带着一系列“非常不寻常的”的突变,令人担忧它可能避开人体的免疫反应并更具传播性。他们指出,初步检测迹象表明,新变体在南非人口最多的Gauteng省迅速增加,并可能已经存在于南非其他八个省份。

南非国家传染病研究所(NICD)在一份声明中说:“虽然数据有限,但我们的专家正与所有监测系统一起超时工作,以了解这种新变体和可能的影响。”

南非卫生部长Joe Phaahla说,现在说政府是否会针对该变体实施更严格的限制还为时过早。但南非已经要求世界卫生组织(WHO)病毒进化工作组周五召开紧急会议,讨论这个新变种。

最新变异毒株危及全球在抗击疫情方面取得的进展,促使英国当局迅速对南非及其五个邻国实施了旅行限制。英国卫生官员将这一变种称为“迄今为止最糟糕的变种”,其突变数量是目前占主导地位的Delta变种的两倍。

英国卫生大臣贾伟德(Sajid Javid)对多家广播公司表示:“据我们所知,存在大量的突变,也许是我们看到的Delta变种病毒突变数量的两倍。这表明它可能更具传染性,我们现有疫苗的效力可能较低。”

面对新出现的变异毒株,黄金等避险资产大幅上涨是教科书式的避险行动,流动性稀薄也是一个可能促使交易员加快抛售美元多头头寸。但疫情相关的不确定性会削弱高风险货币,最终支持美元,从而打击金价。

欧洲央行决策难度大了

欧洲央行周四公布的10月会议纪要显示,政策制定者得出结论,即当前的物价“驼峰”将比人们原先认为的更持久,央行必须在12月关键会议后保留充足的政策选项。但欧洲大陆已经重新成为疫情震央,增加了欧洲央行决策的难度。

欧洲国家周四扩大新冠疫苗加强针的接种范围,开始计划为幼儿施打,同时还收紧一些限制,因为整个欧洲大陆正面临新冠感染病例激增的局面,并日益担忧由此给经济带来的后果。

欧盟委员会周四提议,如果欧盟居民明年夏天想在区域内各国之间旅行而无需检测或隔离,就需要注射加强针。欧洲疾病预防和控制中心(ECDC)周三建议为所有成年人接种疫苗加强针,其中40岁以上者优先。

在12月的会议上,欧洲央行几乎肯定会同意从3月开始逐步结束1.85万亿欧元(2.08万亿美元)的大流行病紧急资产收购计划(PEPP),但将考虑加大其他计划的购买力度,以弥补缺口。

对新冠疫情的担忧肯定助长了黄金等避险资产的需求。尽管任何新一波疫情都可能造成严重的经济损害,但在这个阶段,欧洲央行评估潜在的经济后果还为时过早。

美联储明年上半年加息概率提升

美联储公布鹰派会议纪要、鲍威尔获连任提名、以及美国经济数据向好,都促使市场益发预期联储将比其他主要央行更早升息。交易员加大押注美联储将在明年年中之前提高利率,而欧洲和日本的货币决策层将继续保持鸽派。

鲍威尔获得提名连任美联储主席一事原本应该会成为市场的定心丸,但反而好像只是让市场更加担心美联储近期的一些紧缩讯号,包括加速缩减购债以及可能提前升息时间。

银行用来为欧元兑美元的三个月期权定价的隐含波动率周三达到3月以来的最高水平,表明对冲该货币对波动加剧风险的需求增加。对一些可以对冲美元兑日元波动风险的期权的需求达到一年来最高水平。

伦敦Millennium Global Investments联合投资长Richard Benson押注美元兑欧元将继续升值,预计在美国经济增长和通货膨胀急剧上升的环境下,美联储明年收紧货币政策的速度将快于欧洲央行。他说:“基本的观点是,美联储在未来12个月内会加息,而欧洲央行不会。”

QCAM货币资产管理公司的经济顾问Bernhard Eschweiler押注美元将继续上涨,但他也建议投资者使用可以抵消汇市波动的衍生品。他说,通胀恶化、疫情卷土重来和能源短缺加剧是可能给市场带来冲击的因素。

但兴业研究最新年度展望指出,预计美联储很难超预期加息,明年只会加息一至两次;若美联储以更快节奏完成缩减购债,则金融环境会加速收紧,这将支撑美指。但下半年美国经济表现会跑输非美,同时通胀回落、美联储难以超预期加息(利多出尽),美指会面临一定的调整压力。

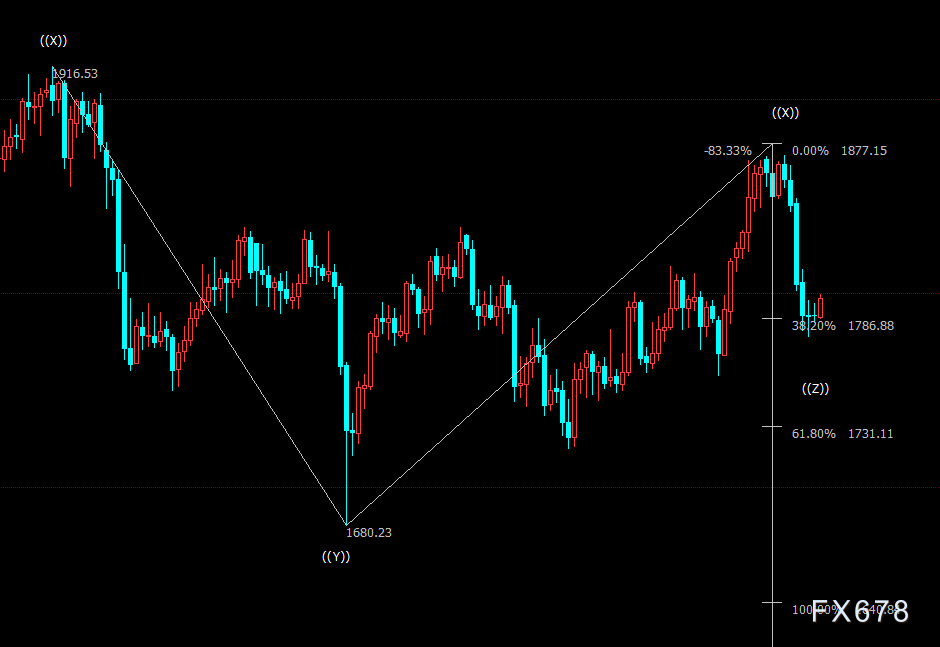

现货黄金下看1731美元

日线图上看,金价仍看跌,处于自1877美元开启的下行((Z))浪,已经跌破38.2%目标位1787美元,并进一步下探61.8%目标位1731美元。((Z))浪是自2075美元开启的调整IV浪的子浪。

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。

MyFxTops邁投財經

MyFxTops邁投財經