美元指数创下去年6月18日当周以来最大周阳线,市场消化未来一年美国积极加息的前景。美联储鲍威尔不排除加息步伐可能快于前几个周期,从而令市场押注今年将加息五次或更多。美联储的预期在很大程度上取决于美国经济表现。而2021年美国经济创近40年最快增速,近期就业岗位强劲增长,再加上12月通胀率创近40年最大年涨幅,这些因素都支撑美联储收紧政策。

美联储将从大流行时代的宽松货币政策转向更紧迫的通胀阻击战,主要非美货币和商品货币纷纷大幅下挫,传统的日元、瑞郎等避险货币也无法幸免。叠加乌克兰紧张局势加剧,欧系货币跌势进一步加重。

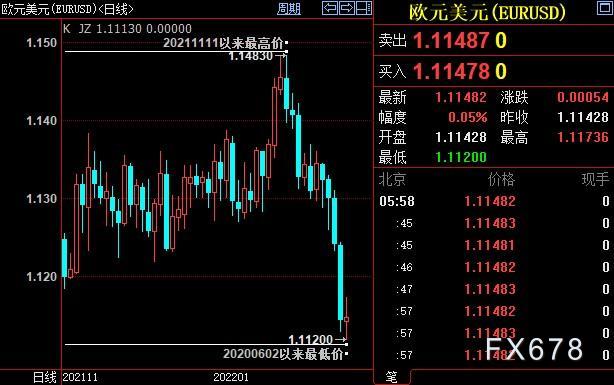

欧元创去年6月初以来新低

欧元兑美元重挫1.70%至1.1150,盘中创去年6月2日以来新低至1.1120。乌克兰的紧张局势让欧元和欧洲,尤其是在能源方面面临风险,市场对欧元的风险溢价定价提高,人们愈发担心俄罗斯与西方的僵局可能会促使前者限制对欧洲的能源供应。

德国已经表示,如果俄罗斯入侵乌克兰,做为制裁可以叫停始于俄罗斯的北溪二号新天然气管道。该管道有望增加对欧盟的天然气出口,但也凸显出欧洲对莫斯科的能源依赖。

欧洲约有35%的天然气依赖俄罗斯供应,主要是通过穿越白俄罗斯和波兰的北溪一号管道进入德国,其他则通过乌克兰输入。2020年,由于封锁抑制了需求,从俄罗斯运往欧洲的天然气减少,去年消费激增时也没有完全恢复,帮助推动价格升至历史高点。

调查显示,本月欧元区经济复苏进一步放缓,为遏制奥密克戎而重新实施的限制措施再次削弱了欧元区占主导地位的服务业活动,同时价格继续飙升。

德意志银行周一将欧洲央行加息的预期提前至最早2022年12月。其最新的通胀预测显示,欧洲央行的通胀目标将比预期提前实现,欧洲央行最早将在2022年12月加息25个基点,最迟将在2023年6月加息,而此前的预期是在2023年12月加息10个基点。

提前加息预期也促使德银分析师上调了对欧元汇率的预期。他们现预计,今年年底,欧元兑美元汇率将为1.15美元,之前的预期为1.08美元。

但相较大多数央行而言,欧洲央行走的是一条截然不同的路。该央行上月表示,将在3月底结束其1.85万亿欧元的大流行病紧急资产收购计划(PEPP)计划。欧洲央行预期高通胀将会回落,并称今年不太可能加息。不过暗示将逐步退出多年来的超宽松政策。

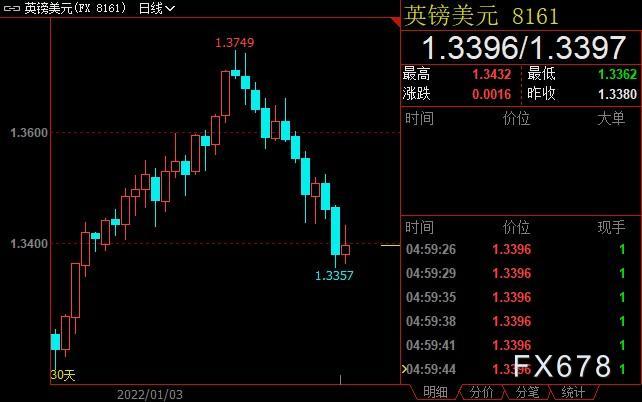

英国央行鹰牌预期料支撑英镑

英镑兑美元连续第二周大幅收跌,终盘收低1.16%至1.3396。除了美联储加息和乌克兰局势外,围绕英国首相约翰逊的政治不确定性拖累市场情绪。最新披露的有关约翰逊“派对门”的信息意味着政治不确定性增多。英国警方对“派对门”展开调查。

交易员表示,他们也在密切关注英国不断上升的政治风险。英国警方对首相约翰逊可能违反防疫封锁规定展开调查,这对面临要求辞职声浪高涨的约翰逊来说是最新的打击。

加拿大帝国商业银行(CIBC)的G10外汇策略主管Jeremy Stretch表示:“我们看到英镑/美元创下今年迄今的新低,市场消化美联储更加鹰派(和)英国持续的政治风险。”

英国内阁办公室官员Sue Gray对约翰逊“派对门”的正式调查报告将于本周晚些时候公布。但分析师表示,对英国央行下周将加息25个基点至0.50%的预期,阻止其进一步走软。

英国央行12月已经意外加息,但由于通胀率远超预期,意味着加息还将继续。市场认为2月加息的可能性为90%,并预计到2022年底会有四次25个基点的加息。

英国消费者价格通胀正在急剧上升,12月达到了近30年来最高值5.4%。不过英国企业活动本月意外降温至11个月低点。在面临1980年以来最大的成本涨幅和严重的劳动力短缺之后,英国制造商预计未来三个月内价格涨幅将创1977年以来最大。

ING分析师写道:“虽然大多数保守党议员承诺在投票让约翰逊下台之前等待调查结果,但现在似乎更多的共识认为首相的任期即将结束。财政大臣苏纳克目前被视为最可能接任首相的人选:鉴于目前对英国经济或英国脱欧立场没有明显影响,政府掌舵人的任何变化对英镑的影响都将有限。”

加拿大央行意外维稳

美元兑加元大涨1.51%至1.2773。加拿大央行周三宣布,维持利率在0.25%不变,这令部分分析师感到意外。央行还表示,经济闲置已被完全吸收,并预计通胀率将在更长时间内保持较高水平。

央行行长麦克勒姆宣布,该央行很快就会开始上调处于纪录低点的利率,以抗击通胀。他表示,加拿大经济不再需要帮助来应对新冠疫情的影响。

不过房地产经纪人表示,加拿大央行决定将加息时间再推迟五周,这将为加拿大火热的房地产市场火上浇油 ,因买家争相在借贷成本上升前达成交易。

多伦多房地产经纪人Lisa Bednarski说:“任何加息的暗示,任何即将加息的暗示,都让人们感到紧张,人们想在购买力减少之前买进。”

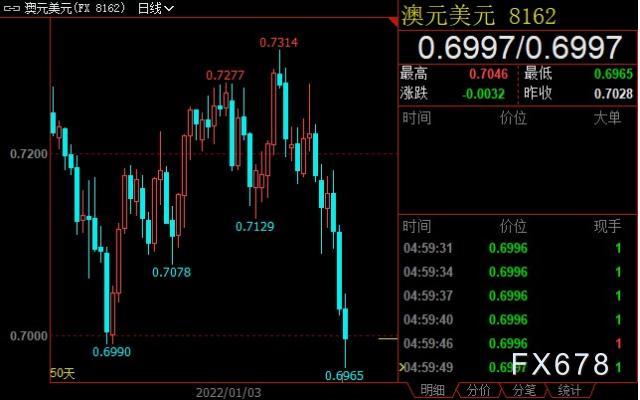

澳、纽均重挫2.5%

澳元兑美元重挫2.5%至0.6997,盘中先后跌破0.71和0.70两大关口,创2020年7月17日以来新低至0.6965。澳洲联储下周将召开政策会议,现在几乎所有人都预计该央行届时会宣布结束购债计划,而不是将其延长至5月,并将不得不上调通胀预期。

数据显示,12月当季CPI截尾均值同比增长2.6%,高于市场预估的2.3%和澳洲联储目标区间2-3%的中间值。这份令人吃惊的数据鼓励市场押注澳洲联储提前加息。

决策者想要为2023年之前不太可能加息找到理由,难度也将更大,尽管也不是不可能。不管情况如何,加息能否扭转澳元最近的跌势,现在还不得而知。

美联储咄咄逼人的语气也提升了市场对澳洲联储将不得不跟进加息的预测,市场已经完全消化了利率到5月将升至0.25%的预期,并预计年底时利率料将接近1.25%。

AMP资深经济学家Diana Mousina说:“很明显,在长达八年的时间里通胀一直低于澳洲联储的目标区间,之后通胀已经进入了持续上升的新时期。我们认为第一次加息将在8月,9月会有一次后续加息,今年剩下的时间里会暂停,然后在2023年初再次上调。”

纽元兑美元重挫2.5%至0.6545,盘中创2020年9月28日以来新低至0.6527。新西兰联储在全球率先行动,已经加息两次,并且极有可能在2月23日的会议上再次采取行动。但该国新的防疫措施拖累叠加美联储加速收紧政策,拖累了汇价。

新西兰将从上周日午夜开始实施口罩规定并限制聚会。此前一场涉及九例奥密克戎变种病例的聚集性感染显示,在一场婚礼后出现由北岛到南岛的社区传播。

新西兰总理阿德恩说,新西兰将进入新冠防护框架下的红灯设置,需要增加口罩的佩戴,在招待场所和婚礼等活动中,室内顾客的上限为100人,如果这类场所无需疫苗接种证明,则上限为25人。

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。

MyFxTops邁投財經

MyFxTops邁投財經