周二(5月14日)美元连续第二天上涨,美中贸易紧张局势出现缓解迹象,此外有关意大利财政问题的担忧以及中东紧张局势也支撑美元。金价从稍早触及的一个月高位回落,失守1300美元关口,美元走高令金价承压,此外贸易摩擦担忧缓解,美股大幅反弹也削弱了黄金的避险需求。英镑兑美元连续第三日下滑,跌至两周低点,英国就业数据显示,截至3月的第一季薪资增幅低于预期,表明整体经济的动荡时期可能已经开始,对英国脱欧的担忧也重压英镑

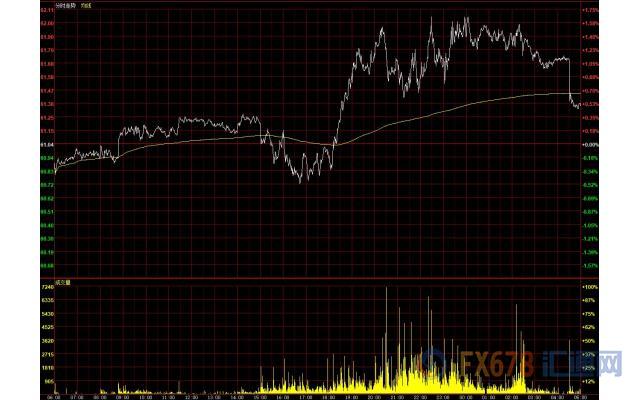

商品收盘方面,COMEX 6月黄金期货收跌5.5美元,跌0.42%,报1296.30美元/盎司。WTI 6月原油期货收涨0.74美元,涨幅1.21%,报61.78美元/桶;布伦特7月原油期货收涨1.01美元,涨幅1.44%,报71.24美元/桶。

美国三大股指全部收涨,道琼斯指数收涨207.10点,涨幅0.82%,报25532.05点;标普500指数收涨22.50点,涨幅0.80%,报2834.41点;纳斯达克指数收涨87.50点,涨幅1.14%,报7734.49点。

周三前瞻

| 时间 | 区域 | 指标 | 前值 |

| 10:00 | 中国 | 4月社会消费品零售总额年率(%) | 8.7 |

| 10:00 | 中国 | 4月社会消费品零售总额月率(%) | 0.91 |

| 10:00 | 中国 | 1-4月社会消费品零售总额年率-YTD(%) | 8.3 |

| 10:00 | 中国 | 1-4月规模以上工业增加值年率-YTD(%) | 6.5 |

| 10:00 | 中国 | 4月规模以上工业增加值年率(%) | 8.5 |

| 10:00 | 中国 | 1-4月城镇固定资产投资年率-YTD(%) | 6.3 |

| 14:00 | 德国 | 第一季度季调后GDP季率初值(%) | 0 |

| 14:00 | 德国 | 第一季度未季调GDP年率初值(%) | 0.9 |

| 14:45 | 法国 | 4月CPI年率终值(%) | 1.2 |

| 17:00 | 欧元区 | 第一季度季调后GDP季率修正值(%) | 0.4 |

| 17:00 | 欧元区 | 第一季度季调后GDP年率修正值(%) | 1.2 |

| 20:30 | 美国 | 4月零售销售月率(%) | 1.6 |

| 20:30 | 美国 | 4月核心零售销售月率(%) | 1.2 |

| 20:30 | 加拿大 | 4月CPI年率(%) | 1.9 |

| 20:30 | 加拿大 | 4月核心CPI年率(%) | 1.9 |

| 21:15 | 美国 | 4月工业产出月率(%) | -0.1 |

| 22:30 | 美国 | 截至5月10日当周EIA原油库存变动(万桶) | -396.3 |

| 22:30 | 美国 | 截至5月10日当周EIA精炼油库存变动(万桶) | -15.9 |

| 22:30 | 美国 | 截至5月10日当周EIA汽油库存变动(万桶) | -59.6 |

10:00 中国国家统计局召开4月国民经济运行情况新闻发布会

16:00 IEA公布月度原油市场报告

21:30 美联储理事夸尔斯(Randal Quarles)在参议院银行服务委员会作证词

全球主要市场行情一览

| 名称 | 最新价 | 涨跌 | 涨跌幅 |

| 上证指数 | 2883.61 | -20.10 | -0.69% |

| 深证成指 | 9038.36 | -65.00 | -0.71% |

| 日经225 | 21045.83 | -145.45 | -0.69% |

| 德DAX | 11991.62 | 114.97 | 0.97% |

| 法CAC40 | 5341.35 | 78.78 | 1.5% |

| 英FTSE | 7241.60 | 77.92 | 1.09% |

| 道琼工业 | 25532.05 | 207.06 | 0.82% |

| 纳斯达克指数 | 7734.50 | 87.47 | 1.14% |

美国股市周二反弹收高,科技股领军标普500指数和纳斯达克指数反攻,收复周一大跌的部分失地,因投资者对中美贸易磋商基调的转变感到振奋。标普500指数11大板块涨跌各异,10大板块收涨,1大板块收跌;其中,信息技术板块领涨,其次是能源板块;公用事业板块是唯一收跌的板块。

商品

| 名称 | 最新价 | 涨跌 | 涨跌幅 |

| 现货黄金 | 1297.08 | -2.83 | -0.22% |

| 现货钯金 | 1338.47 | 13.97 | 1.05% |

| 现货白银 | 14.790 | 0.030 | 0.20% |

| 现货铂金 | 856.62 | 3.22 | 0.38% |

| 香港黄金 | 12004.00 | -25.00 | -0.21% |

| 美原油连续 | 61.34 | 0.30 | 0.49% |

金价周二从稍早触及的一个月高位回落,因美国和中国同意继续磋商以结束贸易争端,令股市和美元重拾信心。RBC Wealth Management董事总经理George Gero表示,我们看到市场重新进行一些调整,因美元指数小幅回升,股市反弹,黄金交易商暂时撤出了一些资金。

投资者还密切关注美国和伊朗之间不断升级的紧张局势;此前,沙特表示,该国的两艘油轮是在阿联酋海岸附近海域遭袭的油轮之一;Gero指出,诸如伊朗紧张局势升级等新闻限制了黄金抛售。

全球最大的黄金上市交易基金SPDR Gold Trust的持金量周一增加0.44%,创下近两个月来最大单日涨幅,这也显示投资者对黄金的兴趣明显上升。

油价周二收涨逾1%,此前主要出口国沙特表示,装载炸药的无人机袭击了其国有石油公司沙特阿美的设施。沙特表示,武装无人机周二袭击了该国境内的两个石油泵站,称这是“懦弱的”恐怖主义行为;两天前,沙特油轮在阿联酋海岸附近海域遭到破坏性袭击。

由于美国收紧伊朗的制裁,伊朗与美国之间的口水战不断升级;美国的制裁导致伊朗石油出口减少,从而导致全球供应收紧;全球五分之一的石油消费要经过霍尔木兹海峡,从中东原油生产国流向全球市场。石油输出国组织(OPEC)周二表示,随着包括美国页岩油生产商在内的竞争对手供应增长放缓,今年全球对其石油的需求将高于之前预期;这表明,如果OPEC不增产,市场将更加紧张。

美国能源资料协会(EIA)周一在报告中称,美国七个主要页岩油田的产量预计将在6月升至约850万桶/日的新高。市场也对中美贸易谈判抱有希望,双方都表达了积极的态度,这可能表明磋商还没有结束。

外汇

周二美元连续第二天上涨,美中贸易紧张局势出现缓解迹象,此外有关意大利财政问题的担忧以及中东紧张局势也支撑美元。Brown Brothers Harriman驻纽约外汇策略全球主管Win Thin表示,对是否达成协议的持续的不确定性可能支撑美元和日元等避险货币,有太多的不确定性,我认为情况会在好转之前变得更糟。

欧元兑美元周二下滑,此前意大利副总理表示,如果有必要,罗马准备突破欧盟的预算规定,以刺激就业。Thin表示,重现出现的对意大利的担忧正在影响市场。

意大利副总理萨尔维尼称,如果我们需要突破一些限制,比如3%(赤字/GDP之比)或130-140%(债务/GDP之比),我们准备这么做,在失业率达到5%之前,我们将竭尽所能增加支出,如果布鲁塞尔有人抱怨,那不是我们要担心的。

随着美国与欧盟和日本的谈判继续进行,投资者也在关注特朗普是否会对进口汽车和汽车零部件征收关税。今年2月,特朗普收到了一份“232条款”调查报告,普遍认为该报告得出的结论是,汽车和汽车零部件进口对国家安全构成威胁。总统90天的审议期将于周六结束。

英镑兑美元跌至两周低点,因英国就业数据显示,截至3月的第一季薪资增幅低于预期,表明整体经济的动荡时期可能已经开始。对英国脱欧的担忧也重压英镑。英国反对党工党周二表示,首相特雷莎梅在与反对党进行的脱欧磋商中仍未做出改变,该党担心未来的保守党领袖可能不会兑现现任政府做出的任何承诺。

国际财经要闻

【API报告:美国上周原油库存增加860万桶至4.778亿桶】美国5月10日当周API库欣地区原油库存增加207万桶,汽油库存增加56.7万桶,精炼油库存增加217万桶。美国上周原油进口增加11.5万桶/日至780万桶/日。

【美国堪萨斯城联储主席乔治(2019年FOMC票委):FOMC若降息可能会催生泡沫,并最终造成经济衰退】美联储的货币政策观望状态是适宜的。如果通胀数据与既定的2%通胀目标存在50个基点的偏差,那将是可以接受的。当前,美国通胀形势并不需要美联储作出货币政策回应。预计美国GDP增幅将重返2%左右。最大的风险是特朗普的贸易政策和全球经济下滑。

【美联储:美国总体家庭债务连续增长19个季度,当前较之前一个峰值高出将近1万亿美元】美国纽约联储:第一季度,美国总体家庭债务增长1240亿美元、或0.9%,至13.67万亿美元,较2008年第三季度高出9930亿美元。

【OPEC月报:4月原油产量3003.1万桶/日】全球2019年原油需求增速维持在121万桶/日不变。预计2019年对OPEC的原油需求为平均3058万桶/日,较此前预期上涨28万桶/日。2019年非OPEC原油产量增速减少4万桶/日至214万桶/日,前值为218万。美国页岩油产商面临成本日益高企的物流限制。

【欧佩克秘书长巴尔金都:现在讨论延长OPEC+石油减产协议的前景还显得言之过早】

国内股市

【资本市场构建双向开放新格局,全球资本正进一步加大对A股的配置】从互联互通机制的完善到大幅放宽证券基金期货行业外资准入,中国资本市场正在构建双向开放的新格局,而随着中国资本市场对外开放水平的不断提高,全球资本则正在进一步加大对A股的配置。北京时间5月14日早间,MSCI宣布,将中国大盘A股的纳入因子从5%提高至10%,MSCI对A股的扩容,只是全球资本加大对中国资本市场关注的缩影。武汉科技大学金融证券研究所所长董登新表示,从中长期来看,随着中国资本市场的市场化改革不断深入和开放水平不断提高,市场包容性不断提升,全球资本将持续加大对A股市场的配置,进入A股市场的资金将不断增多,这是毫无疑问的。(经参)

【机构:消化利空后市场有望再度上行】机构人士认为,虽然短期内北向资金流入会有所反复,但当前流动性很好,北向资金暂时撤离不会令A股承压,风险偏好更不会重现2018年情景。目前市场已充分反映各项利空,整体估值重回偏低位置,待沉淀消化后,有望重拾上行趋势。(中证报)

【MSCI纳A因子扩容激发外资布局热情,7只QFII重仓股获2.52亿元大单抢筹】分析人士认为,(5月14日MSCI把中国A股)纳入因子提高后有望促进外资流入,同时,提振A股投资者信心。当天A股市场在这个消息的刺激下,7只QFII重仓股获2.52亿元大单抢筹。统计结果显示,根据上市公司披露一季报数据显示,截至今年一季度末,沪深两市共有463只个股被QFII持有。数据统计显示,QFII为代表的外资纷纷布局A股,同时,海外机构也加快了对A股市场中相关价值投资标的的调研步伐。据统计,二季度以来,沪深两市共有103家上市公司接待了海外机构调研。对于期间最受海外机构关注的海康威视,国泰君安证券认为,行业景气拐点已至,公司经营情况将逐季回暖。(证券日报)

国内楼市

【全国居民购房杠杆率连降八个季度后首次回升,业内人士:购房杠杆持续上涨可能性不大】近日,上海易居房地产研究院发布2019年一季度全国居民购房杠杆研究报告显示,2019年一季度,全国居民购房杠杆率为31.7%,环比上升0.7个百分点,同比下降1.4个百分点。值得注意的是,这是自2017年一季度起,连续8个季度下行以来,居民杠杆率环比首次上涨。易居研究员沈昕表示,此前住建部对2019年一季度房价、地价波动幅度较大的城市进行了预警提示,多地政策有所收紧。在此背景下,居民购房杠杆持续上涨可能性不大。(经参)

MyFxtop迈投(www.myfxtop.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本站部分文章基于互联网的整理,我们会把真正“有用/优质”的文章整理提供给浏览者。如果文章所有者并不想本站转载其文章,如有侵犯,请联系我们,我们将第一时间删除。

另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。

MyFxTops邁投財經

MyFxTops邁投財經